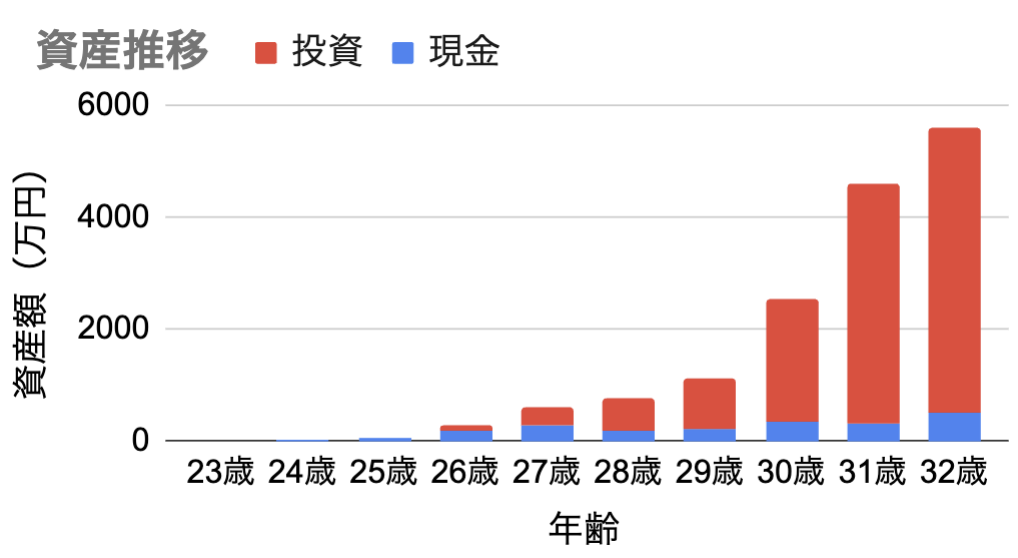

6年前の私は、年収350万円で資産30万円。「株価って何?」というレベルで投資について全く知りませんでした。

そんな私が現在、年収2000万円、資産5600万円まで到達することができました。

今回は、この6年間で学んだ資産形成の本質について、包み隠さずお話しします。

特に、様々な投資家と対話する中で見えてきたポートフォリオ理論と投資家マインドについて詳しく解説していきます。

自己紹介&投資経歴

投資を始めたきっかけ

6年前、私が投資を始めたきっかけはFIRE(Financial Independence, Retire Early)という概念を知ったことでした。

経済的自立を達成し早期リタイアを目指すライフスタイルのこと。

会社を辞め、資産収入だけで生活することを指すことが多い。

「節約と投資を頑張れば、会社を辞められるかもしれない」と思ったんです。

当時は老後2000万円問題がニュースになり、「どうせ年金はもらえないんでしょ」「将来のことを考えると、全く貯金が増えない現状ってやばいのでは?」という漠然とした不安を抱えていました。

現在の状況

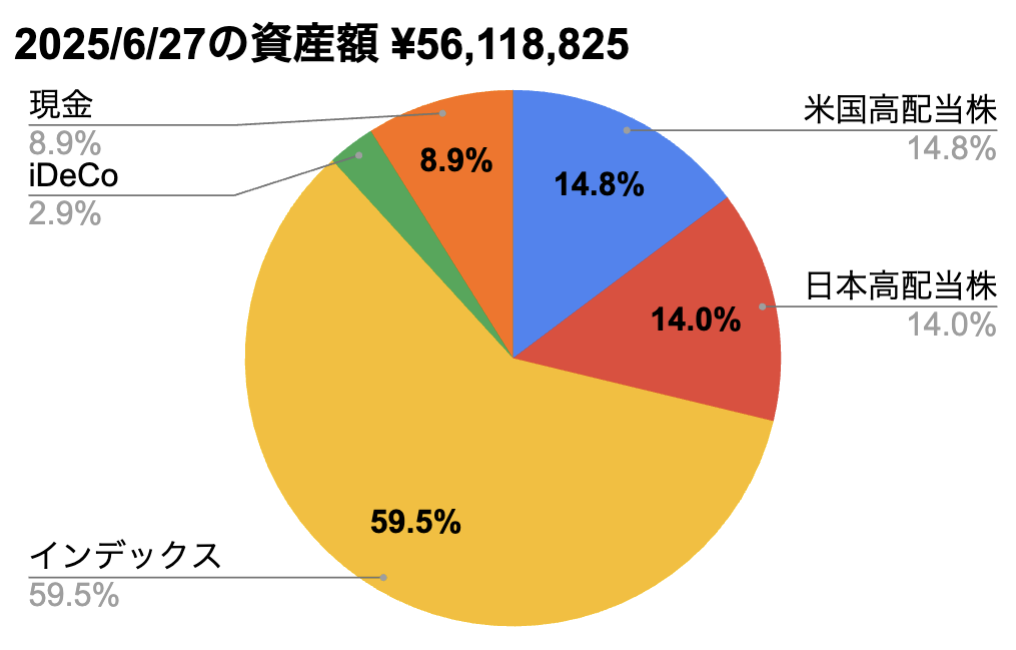

現在の私の資産額は、5600万円です。

- 累計投資額:3,971万円

- 評価額:5,111万円

- 現金:約500万円

- トータルリターン:+28.7%

NISAでは、現在毎月10万円を積立しています。

現在のFIRE達成状況ですが、一人で生活するだけなら達成しています。

資産5000万円を超えたので、4%ルールで年間200万円の資産所得を得ることができます。

ただし、今の仕事にやりがいを感じているため、Retire Earlyする予定はありません。Financial Independence(経済的自立)は今後も追求していきます。

いろんな投資家と話した結果分かったこと(ポートフォリオ面)

この6年間で、X(Twitter)やオフ会、YouTube番組での対談を通じて、多くの投資家と対話する機会がありました。

その中で見えてきた共通点をお話しします。

「コアサテライト投資」の普遍性

ほとんどの投資家が採用しているのが「コアサテライト投資」です。

もちろん尖った方も中にはいるのですが、過半数の方が最終的にコア・サテライト投資に落ち着いているという印象です。

コア(中核)とサテライト(衛星)の2つに分けて運用していく考え方。

多くの場合、コアで守りの運用・サテライトで攻めの運用を行う。

これらのインデックスファンドが投資の基軸となっています。

- 全世界株インデックス

- 先進国株インデックス

- S&P500インデックス

そして、個人差はありますが、以下のような商品を追加しています。

- 個別株投資

- 高配当株投資

- その他、アクティブ型の投資信託

- 不動産

- 暗号資産(仮想通貨)

- FX

重要な気づき:ポジショントークとバイアス

様々な投資家の方と話す中で、重要な発見がありました。サテライト部分は、その人のポジショントークやバイアスが関係しているということです。

- 不動産投資家は「不動産は必須」と言う

- 高配当株投資家は「インカムゲインの重要性」を強調する

- 個別株投資家は「分析力で勝てる」と主張する

私は元々「インデックス1本で良い」派でした。しかし、多くの投資家と話す中で、「金や不動産は、ポジショントークやバイアスを排除しても必要かも」と考えるようになりました。

今後、ポートフォリオに金のETFや不動産投資を組み入れることを検討しています。

最も地味で最も重要な要素

投資で失敗する人の共通点はこちら。

- 想定以上の下落に耐えられず売却

- 生活費まで投資に回してしまう

- 借金をして投資する

たいてい、崩れる時はリスク許容度を超えているということです。

投資開始前の、投資額を決める段階で気をつける必要があります。

リスク許容度の見直しは地味ですが、一番大事です。派手な投資手法より、まずは自分のリスク許容度を正確に把握することが成功の鍵です。

いろんな投資家と話した結果分かったこと(マインド面)

いろんな投資家たちと話して分かったこと、マインド編です。

「凄すぎる投資家」の分析

個人名は伏せますが、資産を100倍以上に伸ばした「凄すぎる投資家」を分析して分かったことがあります。

個別株やFXなどで圧倒的な成果を出した人は、ぶっ飛んでいる。本人の能力が外れ値であるということです。

私は「投資に関して凡人である自分は、投資手法自体を真似すべきでない」という思いを強めました。

では、何を真似すれば良いか?

真似すべきは「学び方」

「おすすめ銘柄は?」といった表面的な事柄ではなく、その人の学び方・論理プロセスの特徴を抽出する方が再現性が高いのではないでしょうか。

- 徹底した仮説思考

- 圧倒的な実行速度

- 試行回数の多さ

凡人は、仮説が歪んだり、実行速度が遅かったり、そもそも試行しなかったりします。

しかし、それを自覚し、高める努力をすることはできます。

- CEOの熱い言葉をキャッチして、未来に投資する

- 将来跳ねる企業のCEOの発言から臨場感を受け取る力がある

- CEOと同じ視座で物事を見ることができる視座がある

凡人には、こういう視座がありません。

しかし、それを自覚し、高める努力をすることはできます。

ただ「すごい投資家のAさんが、〇〇株を買った」といった情報を集めるだけでは、こういった投資で成功することは難しいでしょう。

しかし、「自分は凡人だけど、こういうことができるようになるために成長するのだ」と覚悟を決めて飛び込むのは、私は否定しません。素晴らしい決断だと思います。

凡人が外れ値に至る可能性

成功した先人たちの学び方を上手く抽出できれば、凡人が外れ値に至る方法がわかるのではと考えています。

圧倒的な成果を出した人も、元々我々と同じ赤ちゃんだったはずです。

重要なのは「どの銘柄を買ったか?」は抽出しないことです。

表面的な手法ではなく、思考プロセスや学習方法を学ぶことが重要です。

リスクとリターンの関係は、金融投資以外にも当てはまる

資産形成では、種銭を増やすことも大事です。以下では、私の「転職・副業・考え方の変化」について解説します。

リスクに対する考え方の根本的変化

投資を始めて最も大きく変わったのは、リスクに対する考え方です

以前:「投資&副業&転職=ギャンブル」、変化は怖い

現在:「リスクは怖がるものではなく、振れ幅の最大値と最小値を考えて、管理するもの」

この考え方の変化が、投資以外の人生の選択でも大きな武器になりました。

リスク管理を転職・副業に応用

この6年間で転職や副業にも挑戦しましたが、全てリスク管理の視点で判断しました。

- 最悪のケース:人間関係最悪、収入減

- 最良のケース:年収200万円アップ

- 最悪でも、また転職すれば良い

副業に関してはほぼ時間投資のみで、最悪のケースでも「絵が描けてよかったな」「文章力が少し上がったから、本業に活かせた」「プレゼン能力をこなす回数が増やせた」と、メリットがありました。

- ブログ:時間投資のみで金銭リスクは月1000円 → 2年半成果なし

- イラスト受注:スキル投資のみ → 受注継続できず撤退

- YouTube:機材投資は5000円→ 1年後収益化、月収100万円超

「リスクの幅を考える」具体的方法

投資での学び:

- 投資額は「最悪なくなっても大丈夫な金額」に限定

- 期待リターンと最大損失を事前に把握しておく

人生への応用:

- 転職:「最悪の場合でも○○万円の年収は確保できる」

- 副業:「失敗しても本業があるから生活は安全」

- 挑戦:「リスクの上限を決めてから行動する」

生活レベルを上げなかった

年収が4倍になっても生活レベルをほぼ上げなかったのも、リスク管理の一環です。

- 収入が下がった時のリスクを最小化

- 投資の種銭を最大化

- 「何とかなる」という安心感

お金に対する考え方の変化

以前:「お金は仕事で我慢したら貰えるもの」

現在:「お金は社会に価値提供をした分いただけるもの」

以前の私は将来が不安で仕方ありませんでした。

しかし投資を始めてから、良い意味で「予想できないし、何とかなる(何とかする)」と思えるようになりました。

リスク管理ができるようになったからこそ、未来への不安が減り、より積極的に挑戦できるようになりました。

質問回答

ここからは、皆様から事前にいただいた質問に回答していきます。

こんにちはふゆこさん。総資産約270万円手取り月20万円独身OLです。

今の資産内訳は投資信託約120万円、現預金約140万円となっています。

現預金をもうすこし投資に回してもいいかなと考えているのですが、

何かアドバイスいただけると嬉しいです。よろしくお願いします!

素晴らしい資産形成のスタートを切られていますね!

大事なのは以下です。

- 生活費の6ヶ月分を生活防衛資金に充てる

- 「投資に回したお金が一時的に50%下落しても、売らずに持ち続けられる」と思える金額を投資する

- 投資額を増やすのであれば、徐々に増やしていく

もし仮に月の生活費が15万円であれば、生活防衛資金は90万円です。

今保有している投資信託が、株価の下落により120万円から60万円に減ったとすると、資産額は270万円から210万円に減ります。耐えられるでしょうか?

また、もし、下落による90万円の資産減に耐えられるということでしたら、現預金のうちあと50万円を投資に充てることができます。その場合は、少しずつ投資金額を増やしましょう。

貯めた資産の利確はどうしてますか?

利確というものは、行っていません。長期的な成長の恩恵を最大限受けるためです。

今後取り崩す際は、以下の予定です。

- 必要な時に、必要な金額だけ取り崩す

- 投資金額の4%を取り崩す(4%ルール)

つまり、株価の上昇や下落を理由に売却することはないということです。

これまで資産運用において、あとから「あれは失敗だったな」と思った経験はありますか?

投資を始めて間もない頃、2020年のコロナショック直前にAlphabet株を購入しました。「きっと株価は上がるだろう」という曖昧な根拠での投資でした。

値動きに耐えられず損切りし、数万円の損失を出しました。この経験から、長期投資のスタンスとリスク許容度の範囲内で投資することの重要性を痛感しました。

節約オタクふゆこさんは、ゴールドに対してはどういったイメージをお持ちですか?

分散の一つとして、ポートフォリオの一部に加えても良いとされている伝統的な資産である。という理解をしています。

最近、ゴールドの価格相場が上昇しており、メディアではゴールドへの投資の話がよく出てくるようになりました。

しかし、「相場が上昇している」「ゴールドはきっともっと上がるから買っておこう」と購入するのは危険だと考えています。

私であれば、投資を始めるとしてもポートフォリオの5%以下から始めます。

今日からできる、どこを見直して投資資金へお金を移動できるか。

今日からできることは以下です。

- スマホキャリアの変更申込みをしてみる

- 例:月6,000円→月2,000円(月4,000円削減)

- 電気・ガス・火災保険を比較し乗り換える

- 例:月12,000円→月9,000円(月3,000円削減)

- 近くの物件を検索してみる(家賃を下げる第一歩)

固定費の節約は、最も効率が良いとされています。そのため、上記のような行動は今日からできることとしておすすめです。

月7,000円浮けば、例えば以下のようなリターンが期待できます

- 月7,000円を全世界株インデックスに積立投資

- 20年後には323万円に

- リターンは+155万円