こんにちは!ふゆこ(@fuyuko190)です。

今回のテーマは「あおぞら銀行の急落と、高配当株について」です。

私は4年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」チャンネルで発信しています。

↓2024年2月1日、あおぞら銀行の株価は急落しました。

あおぞら銀行は、もともと配当利回り6%前後です。そのため、高配当株投資家からも人気がありました。

そこで、今回は以下について解説をしていきます。

- あおぞら銀行はなぜ暴落したの?

- 今後どうなる?

- ふゆこが「あおぞら銀行」に投資しなかった理由

- 財務優良な高配当株の選び方

私のYoutubeチャンネルで1番人気なのは以下の動画です。それだけ、皆様高配当株投資に興味があるということなのかなと思います。

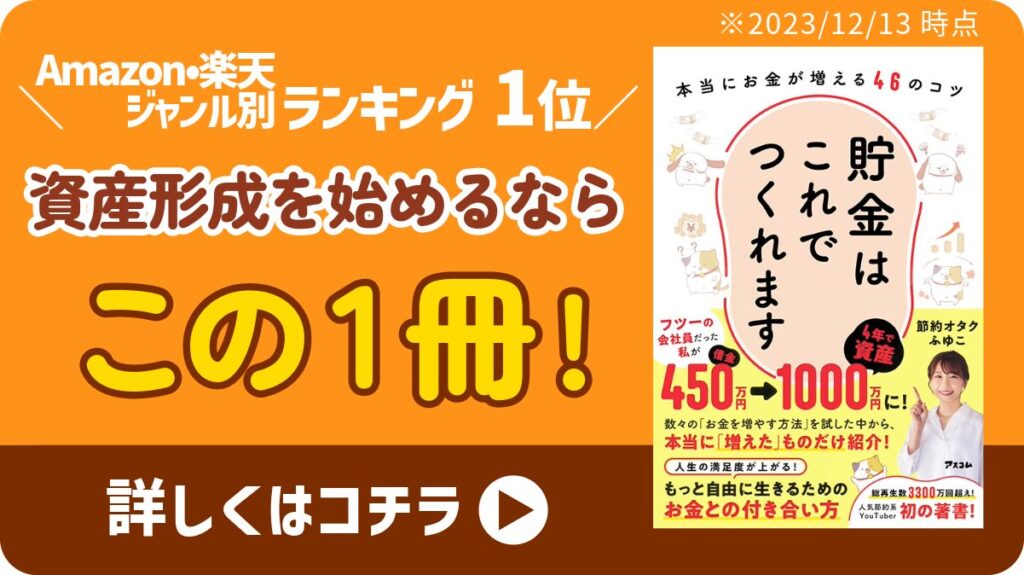

「いや、ふゆことかいう馬の骨の意見の信頼性はあるの?怪しくね?」と思う方もいらっしゃると思います。参考までに、私の日本高配当株の実績を載せておきます。

トータルリターン(配当+株価の値上がり益)で年率11%ですので、悪くない成績だと思います。もちろん将来はわかりませんが。

というわけで、今回は「高配当株投資をやりたいけど、よくわからない…」という方の参考になるかなと思いまして、あおぞら銀行について解説をしていきます!

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラス。個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

あおぞら銀行が暴落した理由

あおぞら銀行は1957年に設立され、メガバンクでも地域金融機関でもないという銀行です。

2023年1月の株価は約3,200円。これに対して、23年3月期の年間配当実績は154円でした。つまり、配当利回りは 154円/3,200円 = 約4.81% です。

利回り3〜4%くらいが適切と言われている日本の高配当株投資の中で、約4.81%という配当利回りはお得ですよね。100万円投資すれば、年間4.8万円が配当金としていただけるわけです。

ということで、高配当株銘柄として人気だった「あおぞら銀行」ですが、↓のように2024年2月1日に急落しました。

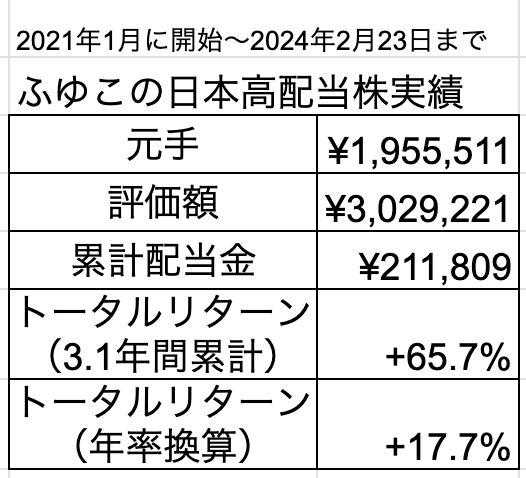

その理由が、2024年2月1日に発表された決算の内容です。

- 純利益は期初予想の240億円から大きく後退し、280億円の赤字

- 配当は1株あたり154円だったが、2024年3月期は76円へ減配

赤字になった理由は大きく以下の2つです。影響が大きいのは「アメリカの不動産向け融資」です。

- 保有する欧米債や投資信託の価格が急落

- アメリカの不動産向け融資(損失額大)

①→②の順番で解説していきます。

①保有する欧米債や投資信託の価格が急落

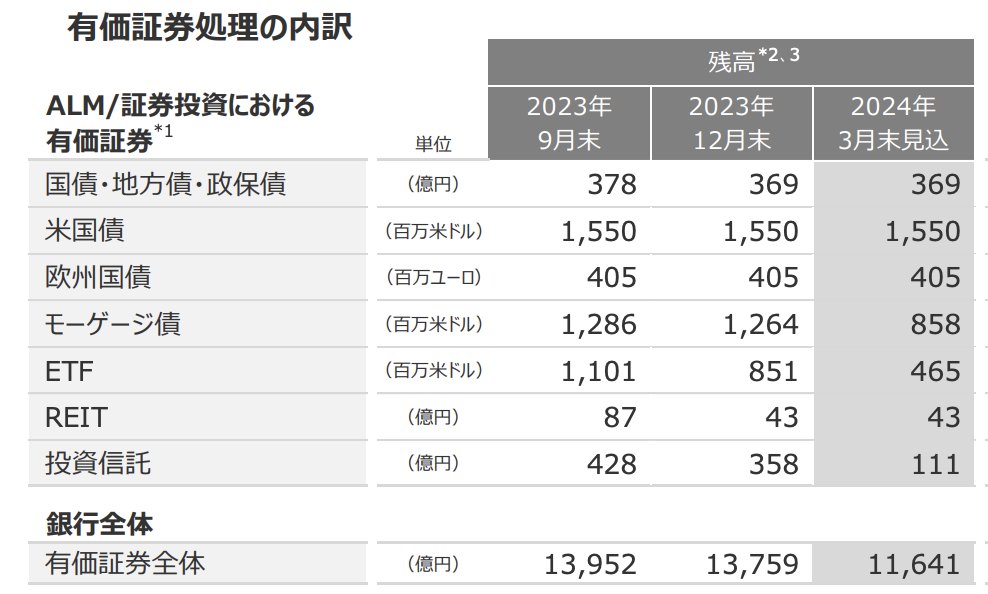

あおぞら銀行は、もともと欧米債(ヨーロッパ・アメリカの債券)や、投資信託を保有していました。

↓あおぞら銀行が保有している有価証券の内訳です。

↓海外の金利上昇により、債券価格が下落。

あおぞら銀行は以上のような投資で損を抱えたため、売却を急ぎました。その結果、2023年度下期(2023年10月~2024年3月期)に410億円の損失を計上する見込みとなりました。

海外の金利が上がると、円安になったり、海外債券の価格が下落したりします。

↓金利と銀行の利益の関係については、こちらの動画でわかりやすく解説しました。シリコンバレー銀行という、アメリカの銀行の経営破綻について解説した動画です。

この損失はあおぞら銀行に限った話ではありません。

日本の銀行は、そのほとんどが海外の金利上昇による損失について計上しています。ですので、あおぞら銀行の損失も「そのうち損失が出るだろう」と言われていました。

②アメリカの不動産向け融資(損失額大)

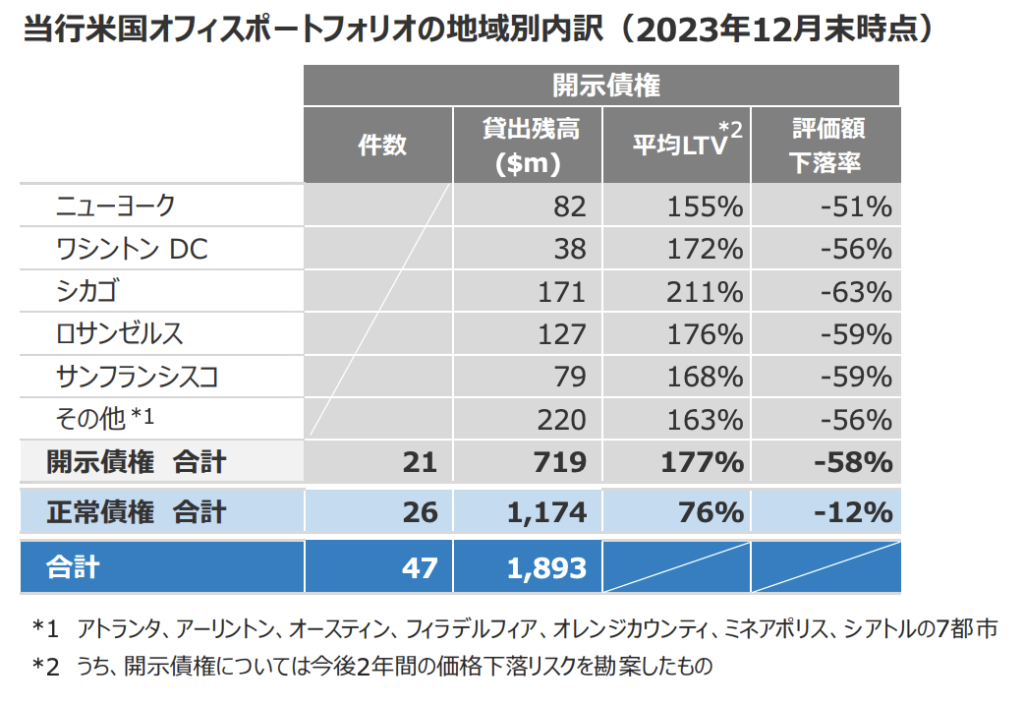

あおぞら銀行の赤字の理由二つ目が「アメリカの不動産向け融資」です。

要点をまとめると、以下です。

- あおぞら銀行は米国企業や不動産向け融資を積極的に行っている

- 新型コロナウイルスの影響により、アメリカでも在宅勤務などの需要が増えた

- アメリカでのオフィス需要が減った(オフィス不動産の価格が下落)

- あおぞら銀行の予想よりも大きく不動産価格が下落してしまった

あおぞら銀行は日本の銀行ですが、米国企業や不動産向け融資を積極的に行っています。

ここに、アメリカのオフィス価格の下落が来ました。新型コロナウイルスの影響により、在宅勤務が多くなったためです。

これに追い打ちをかけたのが、アメリカの金利上昇です。ローンなどの金利も上がり、個人も企業も「こんなに金利が高いんじゃ、お金が借りられない」ということでローンも組みたくなくなります。

このような経緯で、不動産価格は下落しました。

ここで大事なのが「LTV(ローン・トゥー・バリュー)」です。あおぞら銀行は、「不動産価格の60%を融資する」と決めていました。この60%がLTVです。

例えば、

- 不動産価格が10億円の場合

- あおぞら銀行は10億円の60%である「6億円」まで融資する

- 仮に不動産価格が4割下落しても、理論上は融資額を全額回収できるはず

ということです。

ただ、現実としては不動産価格が4割以上下落しました。

その結果、LTVが177%に。これはつまり、不動産を売却しても負債が77%残るという状態です。

そのため、予想外の損失計上という形で410億円を計上しました。

ということで、以上2つの理由によりあおぞら銀行は赤字になりました。

- 保有する欧米債や投資信託の価格が急落

- アメリカの不動産向け融資(損失額大)

これにより、株価下落・減配となりました。

ふゆこが「あおぞら銀行」に投資しなかった理由

私は「あおぞら銀行」に投資していません。

そして、私は以前から「高配当株は下落時に配当利回りが上がった時に購入する」と言っていました。しかし、私は今回の下落でもあおぞら銀行に投資をしません。

理由は以下です。

- EPSが横ばい〜減少傾向

- 減配を繰り返していた

- 配当性向が高すぎた

①〜③まで、順番に解説していきます。

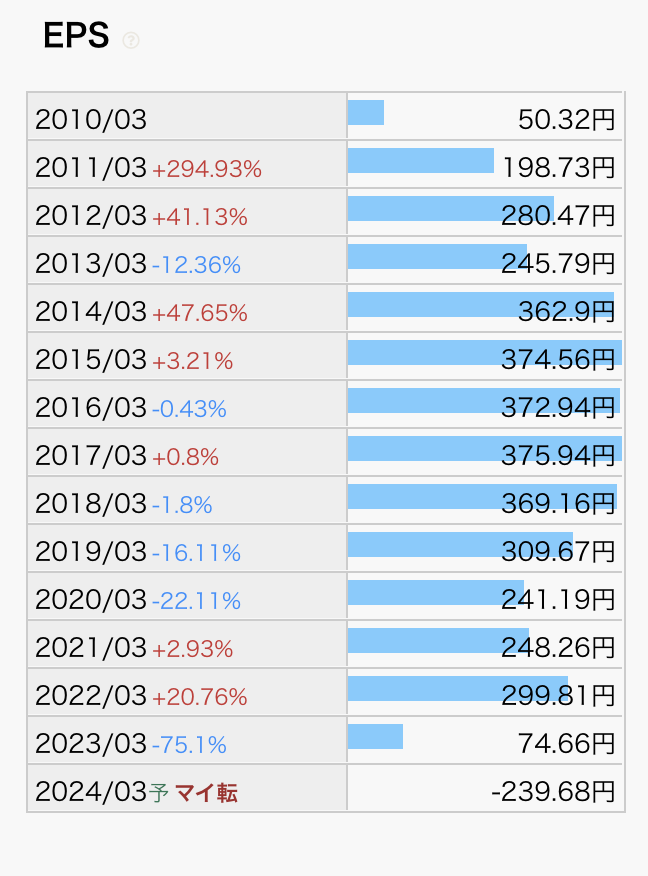

理由①EPSが横ばい〜減少傾向

日本の高配当株投資をする際、私は財務優良な銘柄を探すために「IR BANK」というサイトを使っています。無料ですのでぜひ見てみてください。

↓あおぞら銀行のEPSです。ここ数年は増加傾向ではありませんでした。これが私があおぞら銀行に投資をしなかった理由ですし、これからも投資しない理由です。

1株あたり当期純利益のこと。

(当期純利益)÷(期中平均発行済株式数)で求められる数字です。

会社は、利益から配当金を出します。なので、

- 1株あたりの利益がどれだけなのか?

- 1株あたりの利益は増加傾向か?

が気になるわけです。

EPSが増加傾向であれば、配当金の元手となる利益が順調に増えているというわけです。

私は、以下のようなスタンスで高配当株投資を行なっています。

- 長期的に安定した配当金を得たい

- 業界分散によってリスクを抑えたい

- あわよくば株価の上昇も狙いたい

ですので、「5年以内で配当金や株価が上がってほしい!」ではなく、「10年・20年と持ち続けられる銘柄を保有したい」と考えています。

そのためには、慎重に財務情報を見ていく必要があると考えています。

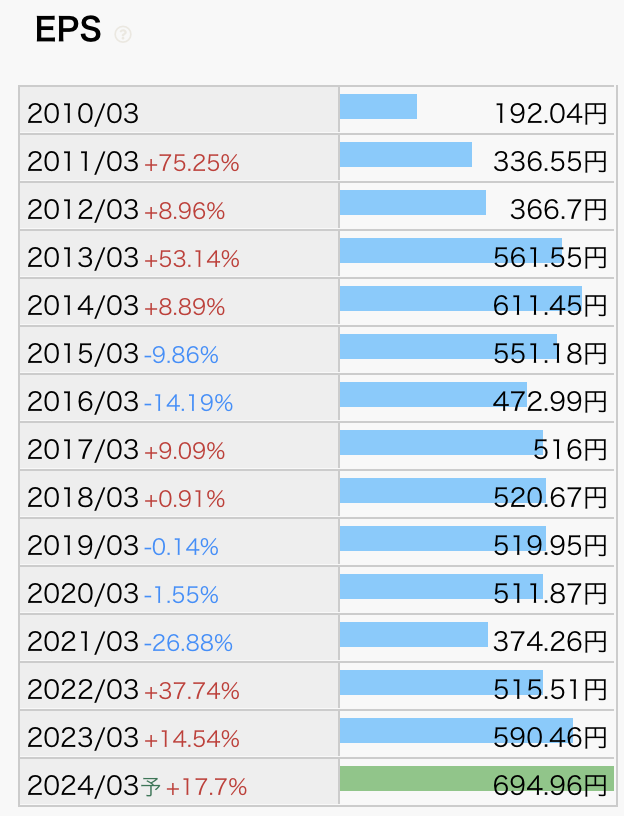

↓比較対象として、三井住友FGのEPSがこちら。横ばい〜上昇傾向です。三井住友FGは、私が以前から投資している銘柄です。

理由②減配を繰り返していた

配当利回りや配当金は以下のように決まります。

- 企業が「1株あたり配当金は4円にしますよ」と発表する

- 株価が投資家たちの取引によって「1株100円」と決まる(実際は株価は日々刻々と変化する)

- 配当利回りは、4円 ÷ 100円 = 4% となる

以上は一例で、「4円」「1株100円」といった数字は企業によって異なります。

「企業が配当利回りを決めているの?」という疑問をもつ初心者さんもいると思いますので、ちょっと補足しました。

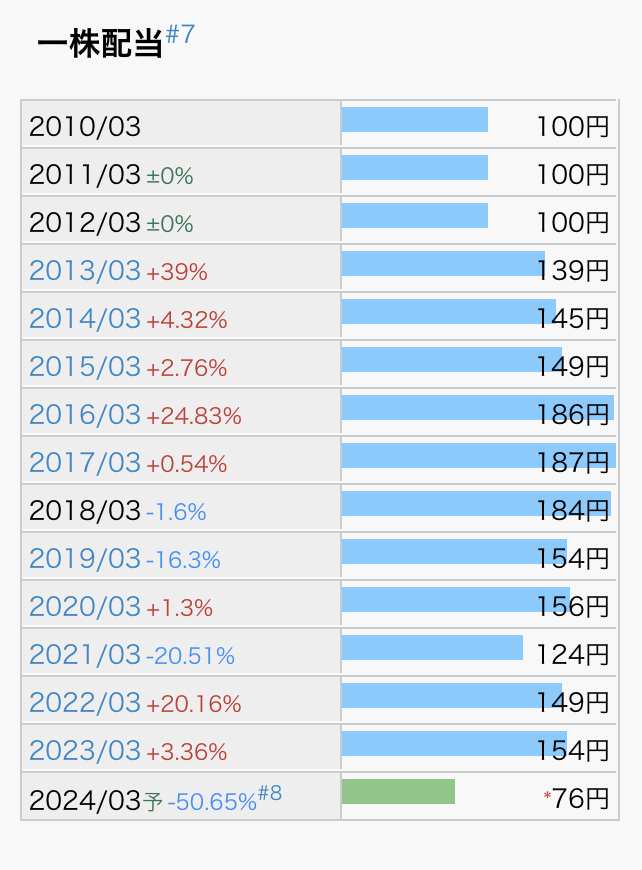

↓あおぞら銀行の「1株あたり配当金」の推移です。減配(=配当金が減ること)を繰り返していました。

配当金に関しては、以下のような考えです。

- 配当金が毎年増える(累進配当)は最高

- 配当金が毎年ではないが増える企業も良い

- 減配無しも良い

- 減配一回ありは要警戒

- 減配二回以上は厳しい

上記の基準はあくまで「配当金だけ見た時の印象」です。

投資をするかどうかは「財務が良いか?」「事業に期待ができそうか?」「業界分散のバランスを考えると、自分のポートフォリオとのバランスはどうか?」「配当利回りは?」といった、他のことも関わります。

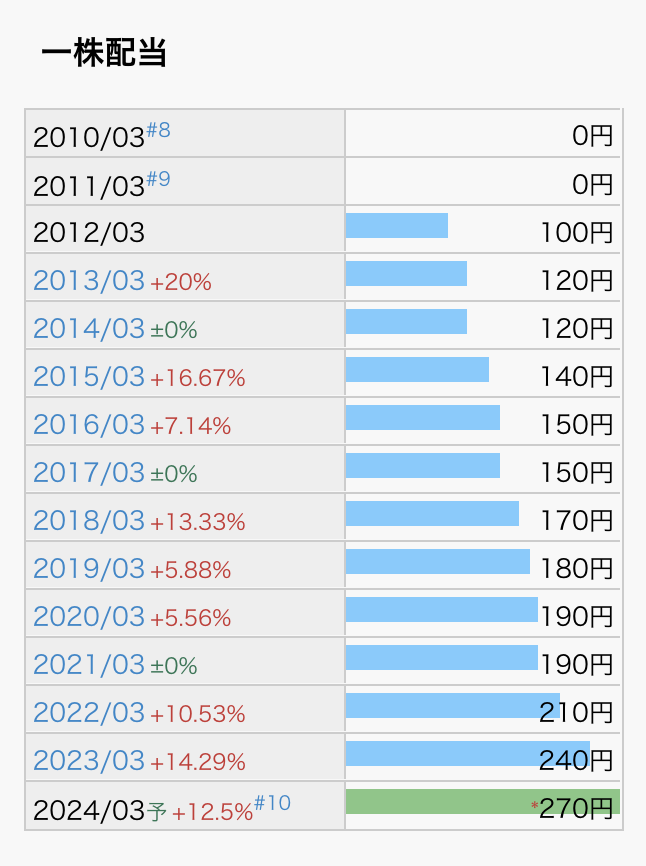

↓比較対象として、三井住友FGの配当金の推移がこちらです。綺麗な右肩上がりですね。

理由③配当性向が高すぎた

私が「あおぞら銀行」に投資をしなかった理由三つ目は、配当性向が高すぎたためです。

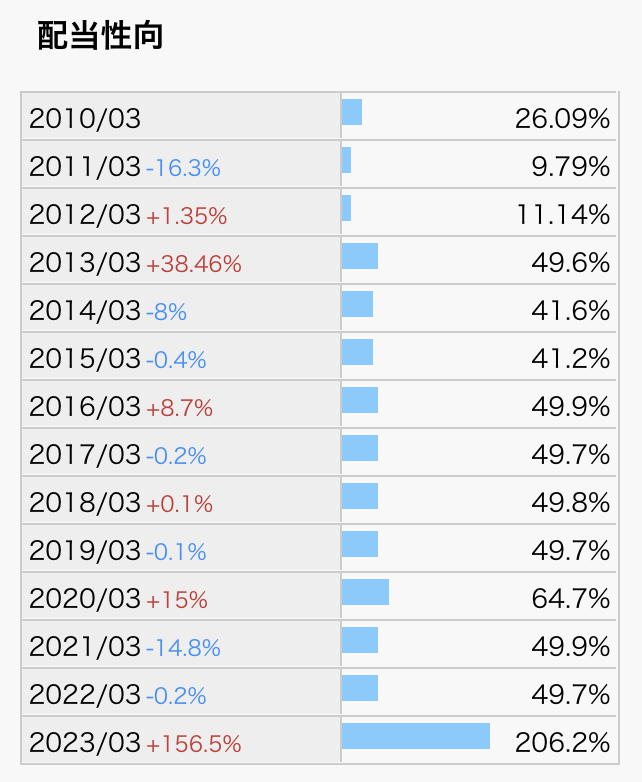

↓こちらがあおぞら銀行の配当性向です。

2023年3月期に、206.2%まで上がっています。私は、配当性向は50%以下が良いと考えています。長期的に配当を維持・増配できる適切な水準が、「配当性向50%以下」と考えているためです。

配当性向が100%近い銘柄でも投資をすることはありますが、長期的に100%を維持できるとは考えていません。

当期純利益のうち、どれだけを配当に回したかを示す。

(1株当たり配当額)÷(1株当たり当期純利益)で求められる数字です。

例えば、配当性向が100%であれば、今年の儲けを全て配当金に回したということです。

あおぞら銀行の配当性向(2023年3月期)は206.2%でした。

つまり、儲けの約2倍を配当金に回したということです。

相当無理をして配当を出していた、という印象でした。

配当性向が0%であれば、今年の儲けを全て会社の蓄えとしたということです。事業の成長に向けた設備投資などにお金を使う予定なのかもしれません。

配当性向は、0%だから悪いとか、100%だから悪いという数値ではなく、その企業の成長戦略などによって変わります。

例えば、GoogleやAmazonは無配当ですので、配当性向は0%です。

利益を次の成長のために使っている企業は、自然と配当金は低くなります。

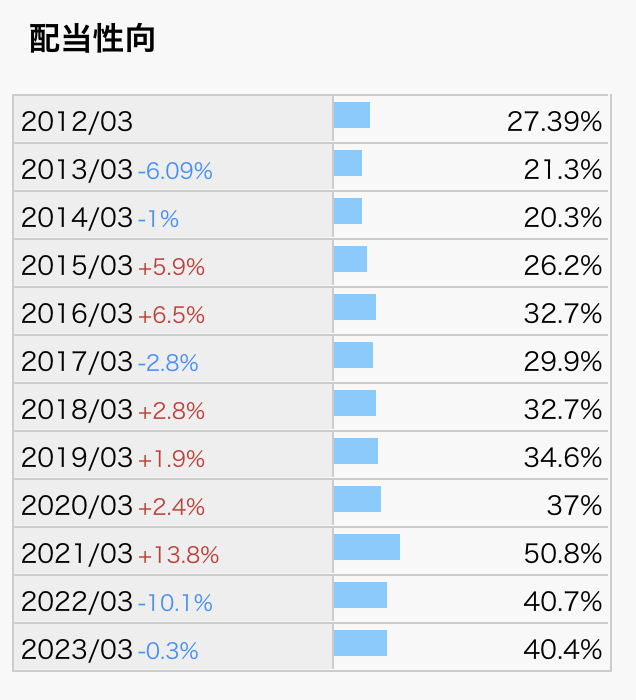

↓比較対象として、三井住友FGの配当性向がこちらです。私が基準にしている、50%以下の範囲内です。

ということで、以上「私があおぞら銀行に投資しなかった理由3選」でした。

- EPSが横ばい〜減少傾向

- 減配を繰り返していた

- 配当性向が高すぎた

私はあおぞら銀行への投資をしていませんが、投資するのを否定したいわけではありません。

今回のような下落時に「いや、あおぞら銀行にはこういったメリットがある」と予想し、その判断が当たれば株価は上がるかもしれません。

累進配当の優良銘柄に化ける可能性だってあります。

そういった予想をして、下落した今のうちに購入しておくというのも投資判断の一つです。ここが投資の面白いところですね。

今後のあおぞら銀行はどうなる?

あおぞら銀行は、自己資本比率9%以上を目標にしています。一方で、2024年3月見込みの自己資本比率は8.8%と予想されています。

国内基準である4%を超えていますので、「あおぞら銀行自体がすぐに破綻する」ということはないと私は考えています。多くの記事を読んでもそのように書いてあります。

わが国では、銀行業務の健全な運営を保つことを目的として、自己資本に関し、海外営業拠点を有する銀行に対しては国際統一基準の採用が、海外営業拠点を持たない銀行に対しては国内基準の採用が求められています。

国際統一基準では、達成すべき自己資本比率を8%以上と定めています。

国内基準では、達成すべき自己資本比率を4%以上と定めています。

引用:日本銀行

そして、今後の配当金の予想についてです。しばらくは無配が続く・あるいは配当が増えても厳しい状況が続くと個人的には予想しています。

自己資本比率が目標値に達していないため、儲けを配当に回すのではなく、まずは資本を貯める必要があります。

「2024年度配当については、2023年度予想の1株当たり年間配当金76円からの増配を目指す」(引用)

と書かれています。

今までの流れや財務状況を見ていると「増配を目指す」と書いてあっても、「増配したとしても、その後にまた減配するんじゃないかな」と考えてしまいます。

ですが、あおぞら銀行は2024年4月から社長が新しくなります。財務体制やリスク管理について、今後改善されることには期待したいですね。

財務優良な高配当株の見分けかた

私は「こびと株.com」という日本高配当株ブログを参考にしています。超参考になりますので、皆様も是非ブログを読んでみてください。

基本的には、こちらの「こびと株の10条件」に当てはまる銘柄を買っています。

- 税引前の配当利回りが3.75%以上

- PBRが高水準ではないこと(目安レンジ:0.5倍~1.5倍)

- 配当政策が分かりやすく、配当実績に納得できること

- 配当継続力が高いこと

- 売上高が長期的に上昇トレンド(上昇率は不問)

- 売上高営業利益率が10%以上

- 1株あたり純利益及び1株あたり純資産が長期的に上昇トレンド(上昇率は不問)

- 自己資本比率が50%以上

- 流動比率が200%以上

- 総資産に占める現金等の割合が高く、長期的に上昇傾向

専門用語多くね?

初心者にはキツイ!

私も最初はチンプンカンプンでした!大丈夫!

要するに財務優良で配当金を出してくれそうな企業を選んでるよ、ということです。

銘柄の選び方は↓の記事にまとめました。

↓私は毎月、日本高配当株に関する動画を出しています。「毎月の新規登場銘柄の中で、どんな銘柄が財務優良か?」「どんな銘柄に投資するのか?」を公開しています。