こんにちは!ふゆこ(@fuyuko190)です。

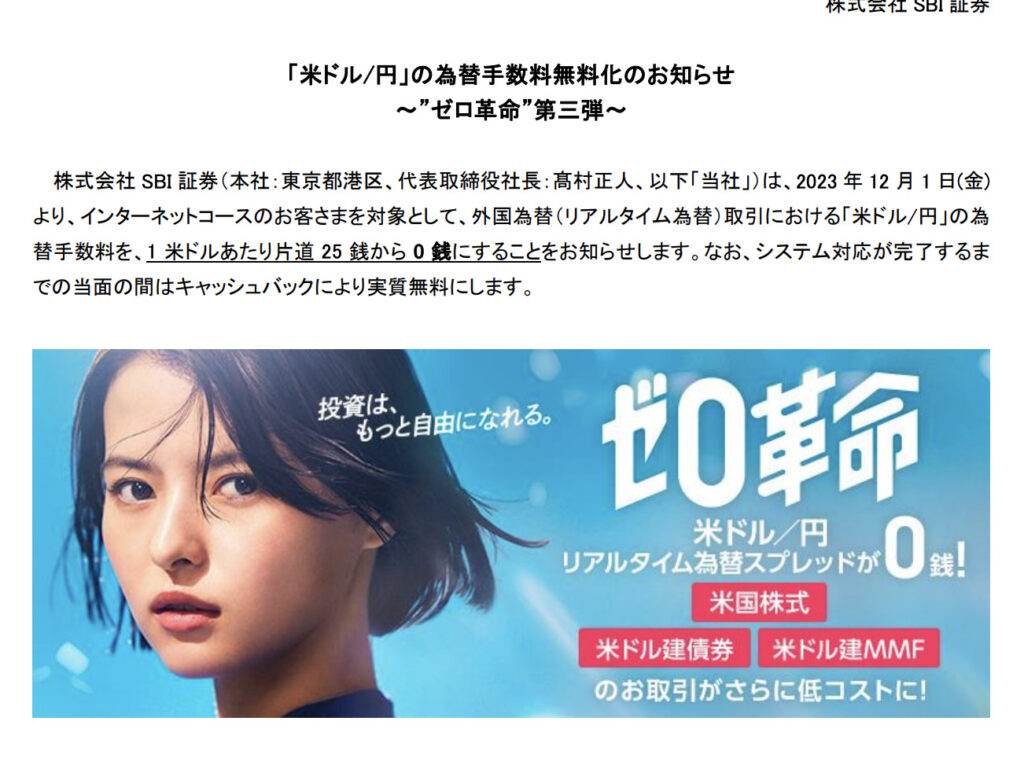

今回は、「SBI証券の手数料ゼロ化」について解説していきます。

SBI証券と楽天証券で、手数料やポイント面で競争が繰り広げられています。

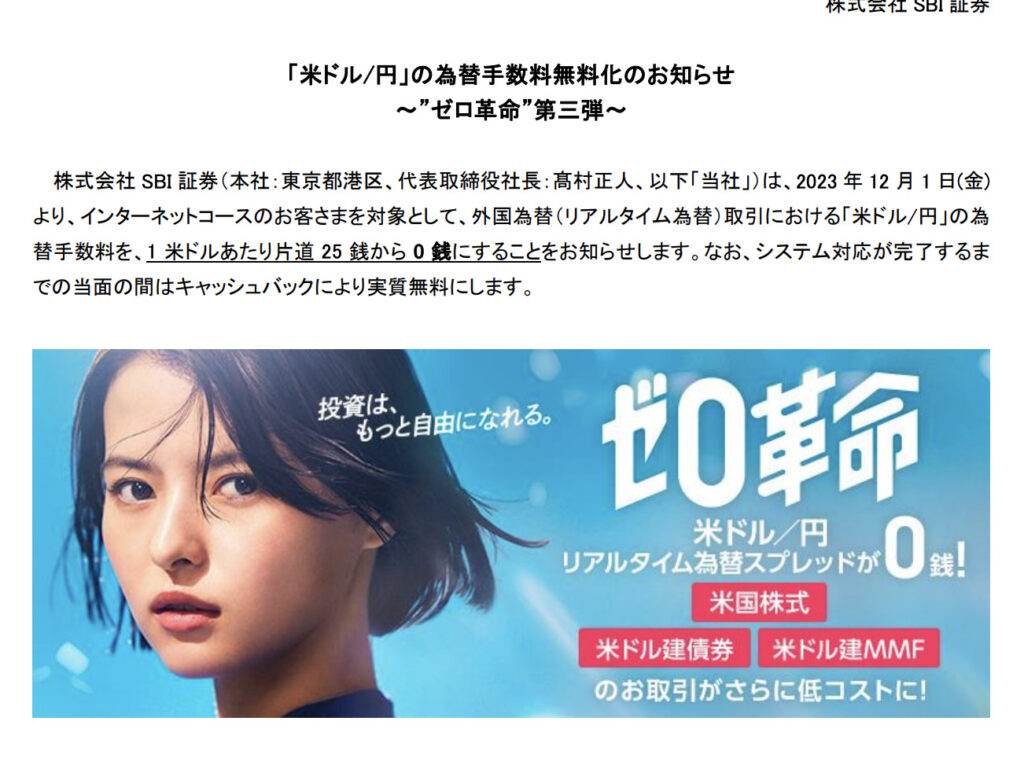

↓2023/11/30に発表されたSBI証券の手数料ゼロ化。

日々刻々と状況が変化していますが、今回は2023年12月1日時点でわかっている内容について解説していきます!

- 結局どの証券会社が良いの?

- SBI証券のお得な使い方

- 他の証券会社はダメなの?

正直、この辺りの話って細かくてついていけないですよね…。

今回私が情報をまとめましたので、「ついていけないよ…」と思っている方向けの時間節約のための記事です。

証券会社選びの参考になる記事となっています。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。「S株」では取引手数料0円で日本株の投資が1株から可能。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!「かぶミニ」では取引手数料0円で日本株の投資が1株から可能。※適用には手数料コース「ゼロコース」の選択が必要

↓この記事の動画版はこちら!

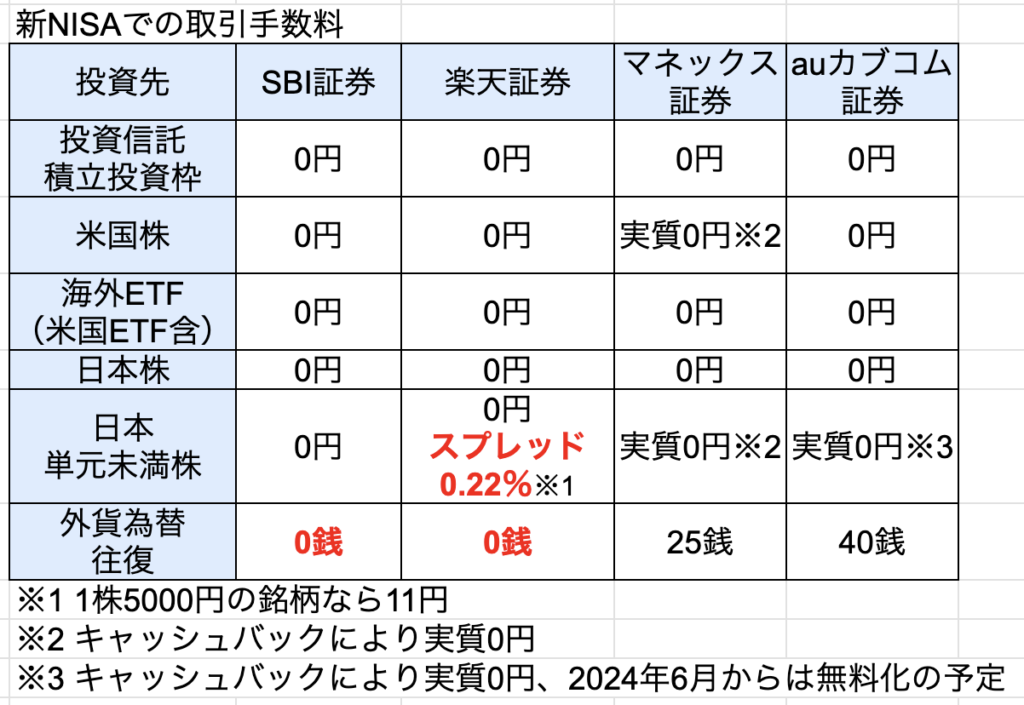

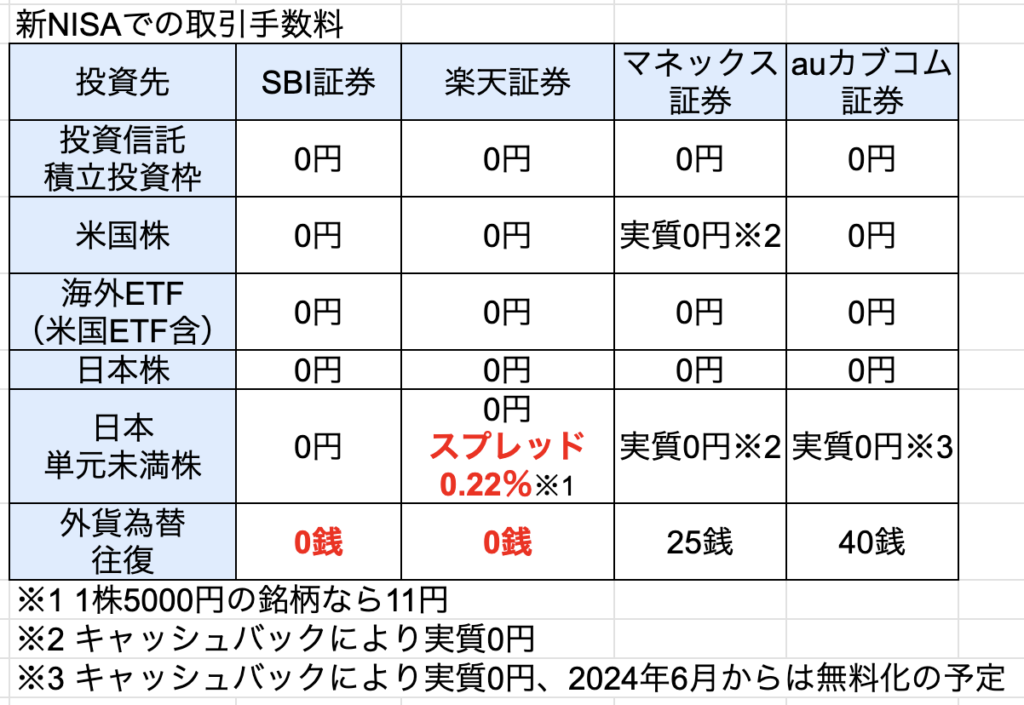

手数料を各証券会社で比較

では早速、2024年1月の新NISAでの手数料について解説していきます。

こう見ると、手数料の安さの面ではSBI証券と楽天証券の2強ですね。この2社はNISA口座開設数No.1とNo.2ですので、手数料の安さがそのまま人気に直結しています。

- 投資信託や株式の売買手数料はどこも0円

- 日本単元未満株:SBI・マネックス・auカブコムが強い

- 日本単元未満株:リアルタイム取引ができるのは楽天証券

- 外貨為替手数料はSBI証券・楽天証券が強い

以上を踏まえると、人によって適切な証券会社は異なります。

- 投資信託(全世界株や米国株インデックス)のみ行う人からすれば、どこも大差ない

- 日本株を少額でやりたい場合、楽天証券以外が強い

- 米国個別株&米国ETFへ投資をしたい人は、SBI証券・楽天証券が最適

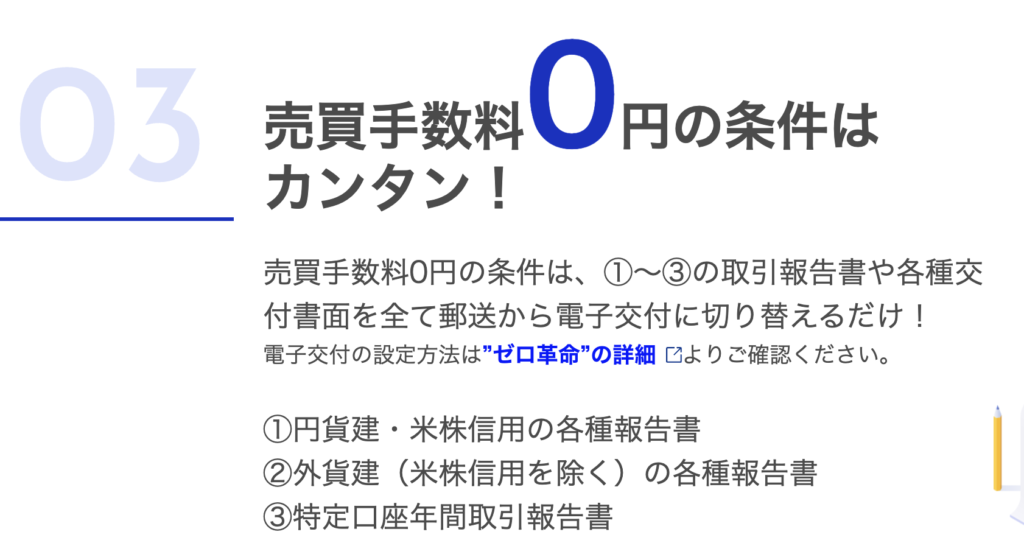

SBI証券の売買手数料0円には、条件があります。

「各種報告書を郵送から電子交付に切り替える必要がある」ということです。

これは、スマホで投資をしている方からすれば全くハードルは高くないですし、時代にも促していますので悪くない条件と思います。

もちろん、紙で管理したい人がいらっしゃるのは私も理解しています。ですので、この条件がデメリットと感じる人もいらっしゃると思い、あえて条件もこの記事で取り上げました。

ということでこの後は

- 投資信託だけの方にオススメの証券会社

- 米国株や日本株もやりたい人にオススメの証券会社

を紹介します。

投資信託だけなら4社どこでもOK

私は普段、SBI証券と楽天証券をオススメしています。

でも、新NISAで優良なインデックスに投資をしたいだけであれば、auカブコム証券やマネックス証券でもOKです。

auカブコム証券やマネックス証券でも、優良なインデックスファンドを積み立てることができます。

SBI証券・楽天証券・マネックス証券・auカブコム証券は…

- 実店舗を運営するコストがかからないネット証券であるため、手数料が安くなりやすい構造がある(実際低コスト)

- 月100円から積立投資可能

- 優良な投資信託の取り揃え

- クレカ積立でポイントがもらえる

ですので、そもそも投資信託だけやりたい方は、大手4社であればOKです。

- 手間をかけたい・ポイントを突き詰めたい方は時間をかけて検討し、乗り換えれば良い

- 正直面倒であれば、この4社ならそのままで良い。収入アップや家計管理のために時間を割いた方がタムパが良い。

- こだわりがないなら、総合力の高いSBI証券

- 「楽天経済圏を使う人」または「使いやすさ」を求めるなら、楽天証券

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。「S株」では取引手数料0円で日本株の投資が1株から可能。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!「かぶミニ」では取引手数料0円で日本株の投資が1株から可能。※適用には手数料コース「ゼロコース」の選択が必要

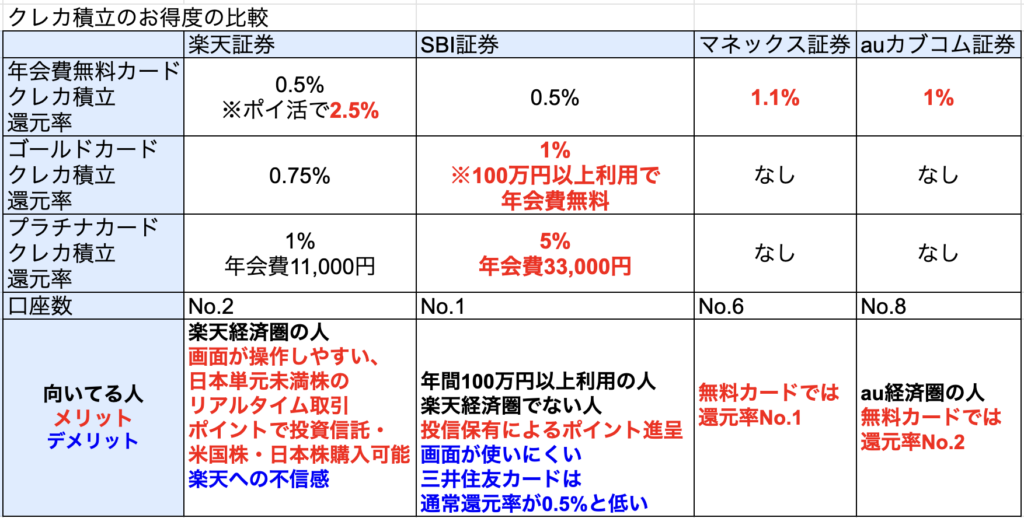

クレカ積立のお得度比較

ネット証券4社のクレカ積立の還元率一覧はこちら。

年会費無料カードでは、マネックス証券が1位。

ただし、楽天証券はポイ活によって還元率2.5%で楽天キャッシュを得ることができるため、手間をかけられる人は楽天証券が1位です。

ゴールドカードでは、SBI証券が1位。プラチナカードでも還元率5%のSBI証券が1位です。

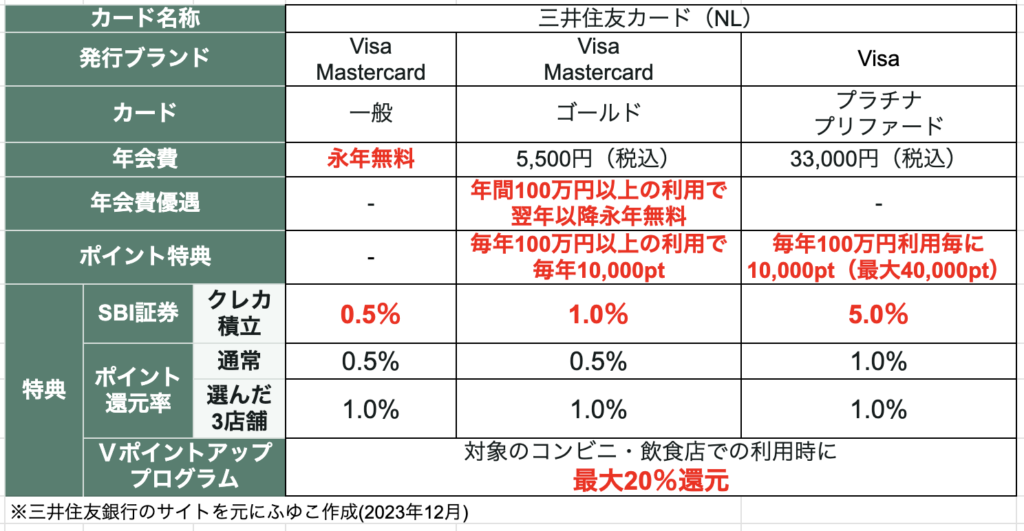

三井住友カード(NL)は、以下のようなカードです。SBI証券では三井住友カードだけでなく、Oliveフレキシブルペイでもクレカ積立による還元率がつきます。Oliveと三井住友カード(NL)の還元率は同じです。

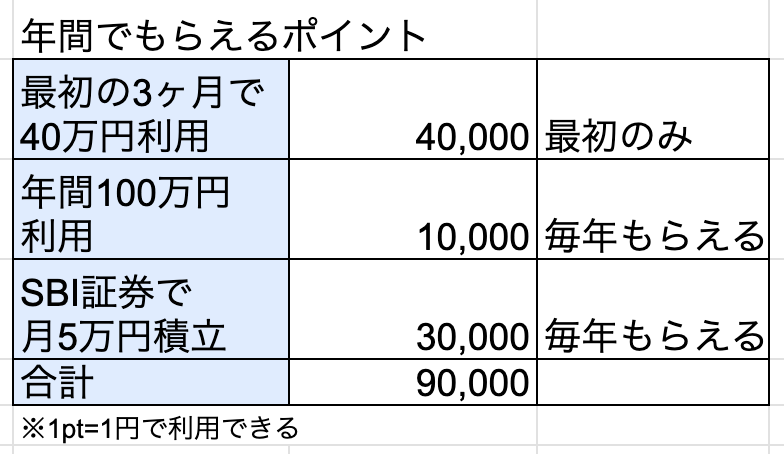

現在、以下の使い方が流行っています。

- 「三井住友カードゴールド 又はOlive ゴールド」を申し込む

- 初年度100万円以上の利用で年会費永年無料

- 毎年100万円以上の利用で10,000pt受け取り

- SBI証券のクレカ積立で1%のポイント還元を受け取る

ですので、年間100万円以上を利用できる方はゴールドカードがオススメです。

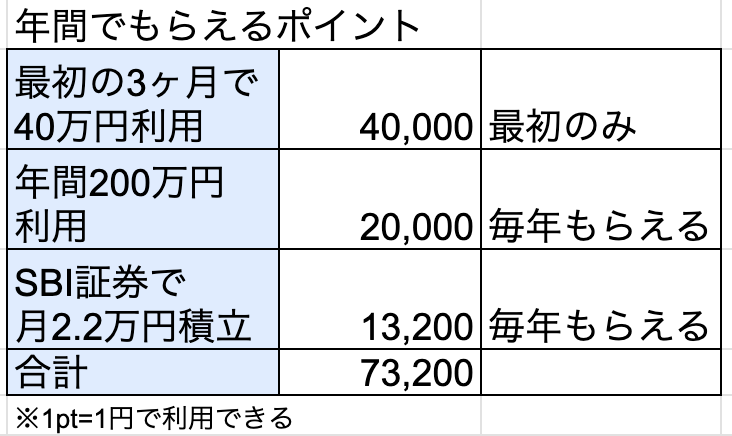

「年間200万円以上利用の方」または「月5万円以上をクレカ積立」の方はプラチナプリファードがおすすめです。

- 年会費33,000円

- SBI証券でのクレカ積立で5.0%還元

- 入会月の3ヵ月後末までに40万円以上のご利用で40,000pt進呈

- 毎年、前年100万円のご利用ごとに10,000pt進呈(最大40,000pt)

プラチナプリファードは年会費がかかりますが、ポイント還元やポイント特典が沢山もらえるのが特徴です。

ですので

おおよそ「年間200万円以上利用の方」または「月5万円をクレカ積立」の方であれば、年会費以上のポイントをもらうことができます。

年会費33,000円をペイする方法は以下です。

例1)年間100万円利用+クレカ積立月5万円で40,000ptを毎年もらう

例2)年間200万円利用+クレカ積立月2.2万円で33,200ptを毎年もらう

ここまで、各カードの選び方についてクレカ積立を含めて解説してきました。

- 年間100万円以下の利用の方は一般カードがおすすめ

- 年間100万円以上利用の方はゴールドカードがおすすめ

- 「年間200万円以上利用の方」または「月5万円以上をクレカ積立」の方はプラチナプリファードがおすすめ

米国株や日本株もやりたい場合

12/1時点では以下です。

- 米国株をやりたい場合、SBI証券・楽天証券を選ぶべき

- 日本株をやりたい場合、SBI証券を選ぶべき

ただ、証券会社全体で考えるとauカブコム証券・マネックス証券でも非常に低コストですので、無理に乗り換えなくてもOKです。

- ドル円の為替手数料が0円

- 米国ETF、米国個別株の取り揃えが豊富

- SBI証券・楽天証券が強い

2023年11月22日に、楽天証券はドル円の為替手数料を片道3銭にすると発表しました。

これで「2023年11月22日時点では」楽天証券の為替手数料が業界最低水準になりました。

「これで米国株は楽天証券一強かな…楽天ポイントで米国株投資もできるし…」と思ったその時!!!!

2023年11月30日に、SBI証券はドル円の為替手数料無料化を発表しました。

「あ、じゃあ米国株はSBI証券にしようかな…」と思ったその時!!!!(2回目)

2023年12月1日に、楽天証券はドル円の為替手数料無料化を発表しました。

時系列に書くと以下のような感じです。無料化はありがたいですが、競争のペースが早くてポカーンって感じでした。

11/22 楽天証券「為替手数料を片道3銭へ!最安コストです!」

11/22 ふゆこ「楽天証券すげー!米国株は楽天証券だな!」

11/22 SBI証券「…」

11/30 SBI証券「為替手数料、無料化します」

11/30 ふゆこ「え?え?SBI証券さん本気すぎ…すご…」

11/30 ふゆこ「この2社、いっつもバチバチに火花が飛び散ってるなあ…」

12/1 楽天証券「為替手数料、無料化します」

ふゆこ「ペース早すぎ。光陰矢の如し」

ただ、為替手数料に関しては、この発表に合わせて他の証券会社も手数料を0円化する可能性があります。

ですので、auカブコム証券・マネックス証券で投資をしている方は焦って乗換えをしなくてもOKです。

- すでに口座開設済みの方は、証券会社の乗り換えをこまめに検討しなくてもOK

- 大枠で考えて、大手4社であればそもそもコストが非常に低い

- 大きな手間をかけて、手数料を一円でも安くするために乗り換えに悩むのはタムパ・コスパが悪い

- 大手4社以外の人は、SBI証券に乗り換えた方が良い

- 新規口座開設をしたい方

- 米国株をやりたい方:SBI証券・楽天証券がオススメ

- 日本株をやりたい方:SBI証券がオススメ

楽天証券の強み

楽天証券には、ところどころでSBI証券にはない強みもあります。

- 楽天経済圏の方は楽天証券がオススメ

- ポイント投資が強い

- 日本株の単元未満株でリアルタイム取引ができる

- 楽天キャッシュはポイ活で役にたつ

楽天ふるさと納税や楽天市場でのお買い物をよくする場合、

- 投資信託の購入で+0.5%

- 米国株式の購入で+0.5%

以上のように楽天SPUのポイント還元率が1%上がります。

また、以下のような違いもあります。

- 楽天証券はポイントで投資信託、米国株(ETF)、国内株が買える

- SBI証券はポイントで投資信託が買える

つまり、ポイント投資に関しては楽天証券が一強です。

こういった部分も踏まえ、ご自分の状況を見つつ「SBI証券か楽天証券か」を選べば良いと思います。こだわりがない方はSBI証券でOK!

SBI証券はどこから収益を得るのか

こういった、SBI証券の手数料ゼロ化によって喜ぶ声も多い中、

手数料ゼロにしたら、SBI証券はどこで利益を得るの?

新NISAで手数料ゼロにして、一気に顧客を獲得した後、一気に手数料アップ!なんてことにならない?

逆に怖い…。

といった声もよく聞きます。

それに対するアンサーを要約すると以下です。(参考:証券会社が手数料を無料にできるのはなぜ? 背景や収益を得る方法を解説)

- 手数料ゼロ化は証券会社の収益減に直結する

- 顧客中心主義で、手数料ゼロ化を進めれば、シェア拡大へ!

- シェアが拡大すれば、手数料以外の方法で収益を得やすい

アメリカでは、2019年にネット証券大手のチャールズ・シュワブ社が、株式売買手数料の無料化に踏み切りました。

でも、基本的に、手数料ゼロ化は証券会社の収益減に直結します。

しかし、チャールズ・シュワブ社は以下のような形で、手数料以外の手段で利益を得ました。(参考:NRI 米国発「ネット証券手数料無料化」をどう読むか)

- 手数料ゼロ化によって顧客を多く獲得

- 顧客の資金のうち、すぐに投資に回さない待機資金を債券投資に回し、金利による収益を得る(年利2.65%)

ただし、これと全く同じ手法を日本で実現することは非常に困難です。アメリカは高金利ですが、日本は低金利だからですね。

なるほど!アメリカなら、手数料をゼロにしても金利で稼げるんだ!

じゃあ、なぜSBI証券は手数料ゼロ化を進めることができているの?

日本では金利で稼げないんでしょ?

これに対するアンサーはこちら。

- ネットビジネスでは、顧客の数が増えても設備投資にかかる費用は変わらない

- そのため、シェアが増えた分だけ収益を拡大しやすい

- SBI証券では、手数料以外で利益を得る動きがある

SBIホールディングスの北尾社長への2019年のインタビューでは、以下のように語られています。

売買の手数料をゼロにすると宣言されていらっしゃいますが、やはりその起点にあるのは、顧客中心主義。

(中略)

ただ、それを追求して手数料をゼロにしても、一企業として利益が上がらなければ駄目になってしまう。ですから手数料ゼロを具現化して、どうやって利益が上がる体制を作っていくか。

(中略)

やってみたら、お客さまの数がどんどん増えるわけです。お客さまの数が増えたら、いろいろなお客さまのニーズがあるから、もっとシステムを補強し、品ぞろえを豊富にしなければいけない。あるいはコンプライアンスも充実させる必要がある。そうやって質的改善がなされると、さらにまた量(お客さま)が増えていく。

この好循環の中で、我々は、多くの人が言う「そんな(安い)手数料に」できているのです。

要は、手数料ゼロ化によってお客さんの数が増えるから、幅広いサービスをどんどんSBIで独占できるようになってきているというわけです。なので、利益もちゃんと出るということですね。

我々SBI証券は Day1から徹底的に手数料を安くせよと言っています。「いや北尾さん、そんなことしたら大赤字になりますよ」と皆が心配しましたが「いや、そうじゃない。いっぺんやろう。私が責任を取る」とやり出した。やってみたら、お客さまの数がどんどん増えるわけです。

こういった思い切った戦略の実現は、社長が「私が責任を取る」と言ったからこそなのだと思います。私はしがない個人事業主ですが、こういった事業投資への意思決定は非常に参考になりますね。

Yahoo!ファイナンスの記事から引用すると、手数料以外の収益源は以下が考えられます。

- 顧客への情報提供料

- 資産運用に関するアドバイス料

- 投資信託の信託報酬

- 信用取引の金利・貸株料

- 投資一任契約の管理手数料

- 自社資金を用いた投資利益

今投資を始めようと思っている方の多くは、「NISAで低コストインデックスを積み立てるだけ」です。そのため、「投資助言サービスを有料で使いたい」と考えている方の割合は多くないと推測できます。

しかし、シェア率自体が高いSBI証券の顧客には、割合は少なくても人数としては「投資助言サービスを有料で使いたい」方が多くなり、結果的に手数料以外の収益源も増えてくるというわけです。

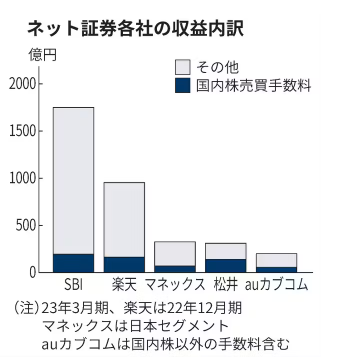

そもそも、収益のうち手数料の割合が低いのがSBI証券です。

SBI証券や楽天証券は、収益のうち国内株売買手数料が低いです。

そのため、そもそも手数料無料化を進めても、大きな痛手にはなりません。

焦らずタムパ・コスパを意識して資産形成

結論をまとめるとこちらです。

- 無料化を恐れる必要はない

- お得なので活用しよう

- 投資信託だけならネット証券4社どれでもOK

- 米国株もやるならSBI証券・楽天証券

- 日本株もやるならSBI証券

口座開設済みの方は、焦って乗り換えなくてOK。タムパ・コスパも意識しましょう!

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。「S株」では取引手数料0円で日本株の投資が1株から可能。 - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!「かぶミニ」では取引手数料0円で日本株の投資が1株から可能。※適用には手数料コース「ゼロコース」の選択が必要