こんにちは!ふゆこ(@fuyuko190)です。

私は5年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」Youtubeチャンネルで発信しています。

今回のテーマは「NISAの実績公開(24ヶ月目)」です。

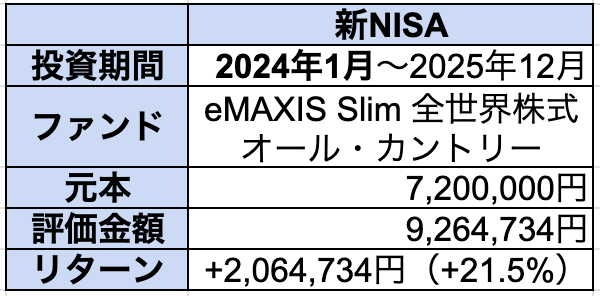

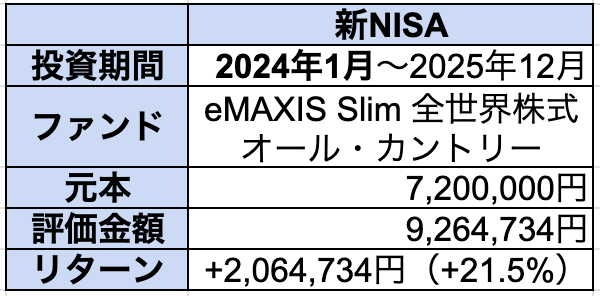

今回は、2024年1月から2025年12月13日まで新NISAをやった結果を報告します。

投資初心者さんからすると、「NISAって実際どうなの?」「NISAを始めたけど、自分以外の人の成績が気になる」と不安になりますよね。私も最初は不安で、他の人の投資結果を調べていた時期があります。

ということで、この記事では以下の解説をしながら初心者さんの不安を解決していきます。

- NISAって実際どうなの?

- 何から始めれば良いの?

- 下落はどうだった?

- 今やるべきこと

投資をやるなら、人気No.1とNo.2のSBI証券と楽天証券がオススメです。個人投資家の利益を一番に考えてくれているのがこの2つの証券会社です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

新NISAを24ヶ月やった結果(リターンと資産額)

早速ですが、24ヶ月間の新NISAの結果を報告します。

私はeMAXIS Slim全世界株式(オール・カントリー)を毎月30万円積み立てています。

元本は720万円、現在の評価金額は926万円、リターンは+206万円(+21.5%)です。

このリターンに関しての私の感想は以下です。

- 全世界株インデックスの今までの年率平均リターンは6%程度

- +21.5%というリターンは、過去データからすると高すぎる

- 2025年4月はトランプショック。関税問題による下落が話題になったが、1年で±40%くらいは当たり前。保有&積立継続しました。

全世界株や米国株インデックス投資の平均年率リターンは6%〜7%なので、2025年は異常でした。

ちなみに、2024年のリターンは+13.8%でした。

2年連続で平均以上のリターンだったわけです。

調子に乗らず、下落に備えたいですね。

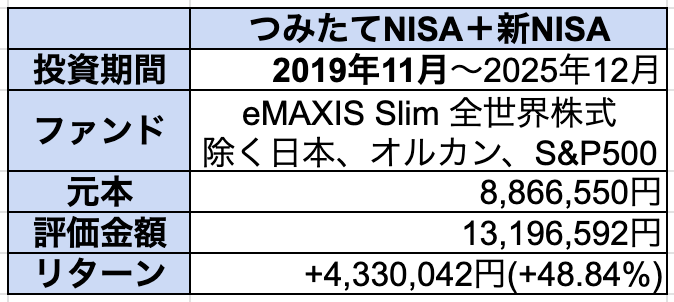

2019年11月〜の積立NISAと新NISAの実績を合わせると以下です。

こちらは+48.8%と、かなりプラスです。だいたい1.5倍ですね。

プラスの結果が出ていますが、私は何も特別なことは行っていません。同じ時期に全世界株を積み立てた人であれば、難しいことは何もせずとも、同じリターンになっているはずです。

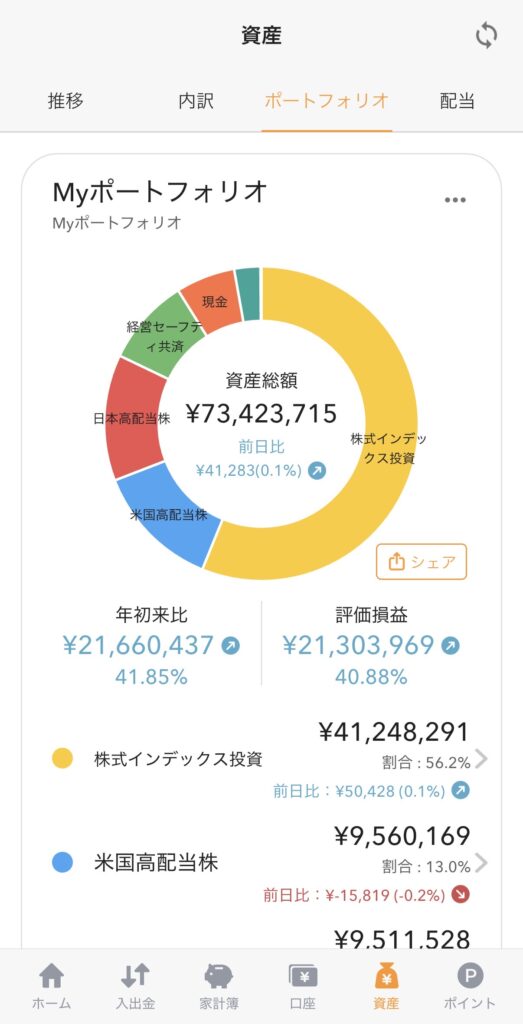

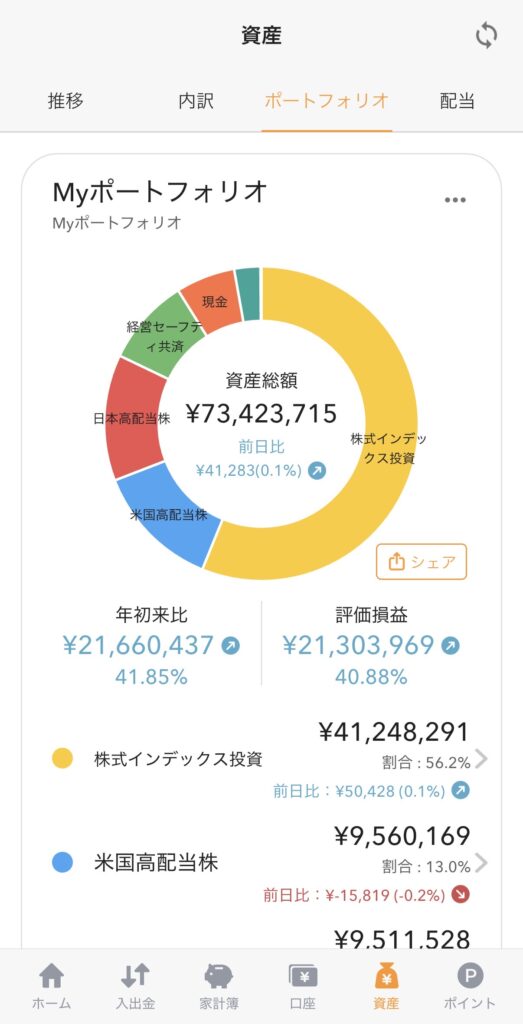

ちなみに、私はマネーフォワード MEで資産管理をしています。

- 家計を見える化して、無駄な支出を把握

- ↑でできた種銭を投資し、ポートフォリオを管理

↓実際の支出管理画面

↓実際のポートフォリオ管理画面

家計簿機能として、「自動で支払いを取得して、家計簿を作成してくれる」のがいちばんのメリットです。ズボラな私でも継続できています。

資産運用の管理として、株価などの数値の入力をしなくても、配当金のチェックや業界分散割合の確認ができるので便利です。

私の場合、

「証券口座のページを開いて色々操作しないと、今の年間配当金がわからない…」

「複数の口座に現金があるから、自分の現金比率がすぐに把握できない…」

という問題が、マネーフォワード MEをずっと使っているおかげで発生していません。

- クレカや銀行口座を連携するだけで自動で家計簿を作ってくれる

- 毎月の支出の分類も自動

- 口座4件まで無料で連携できる!

\資産管理アプリ利用率No.1※/

※調査委託先:株式会社 マクロミル ※調査期間:家計簿アプリ2025年8月29日~2025年8月30日、2025年8月29日~2025年9月2日

期間:2025年12月15日~2026年1月20日

- 総額500万円相当が当たる 2026年お年玉チャレンジを開催!

- 【条件】アカウント作成&口座連携1件以上

- 【エントリー】要

- 【特典】Amazonギフトカード最大5,000円が抽選で100名に当たる

- 無料会員登録+口座連携のみでチャレンジに参加可能です。

- プレミアムサービス 初回登録で、今だけ2ヶ月無料!

- 【条件】期間中にプレミアムサービス申込

- 【エントリー】不要

- 【特典】プレミアムサービス月額料金が初回2ヶ月無料

- 通常は1ヶ月のところ、さらに1ヶ月無料で使える!

- スタンダードコース(月額540円)、資産形成アドバンスコース(月額980円)どちらも対象!

▽詳細は下記をご確認ください。

下落は当たり前

↓は、過去1年間の主要先進国の株価指数です。

4月に株価指数は軒並み下落。しかし、1年前と比べるとプラスです。

- 全世界株式(ACWI):-19.8%

- 日経平均株価:-26.3%

- S&P500:-23.7%

投資を始めたての頃は、下落や上昇で一喜一憂してしまいがちです。

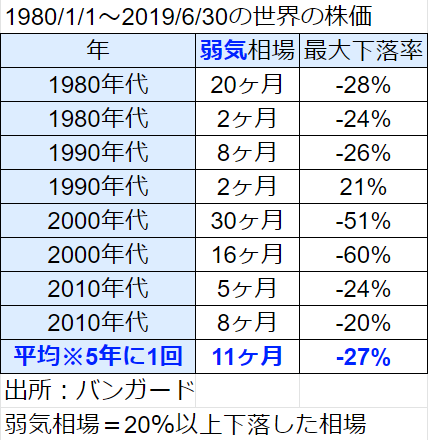

でも、こういった下落は何回も起きます(「今後、絶対100%下落は来る!」とは言えませんが、ほぼ確実に下落は来るでしょう。)

過去データから、平均5年に1回は20%以上の下落が起きています。

一方で、以下が素人でもプロ並みの成績を出せる可能性が高い方法だと言われています。

- コストが低い(年率0.3%以下)

- 全世界株・米国株インデックスファンドを選ぶ

- 無理のない金額を積み立てる

- 15年以上保有し続ける

- 短期での売り買いはしない

15年以上の長期保有をする中で、いわゆる「暴落」は3回来ると思っておく。その上で、暴落しても良い金額を投資する。

ということが、長期でのインデックス投資をする中で大事なことだと痛感した1年でした。

↓過去18年間の全世界株式インデックス(ACWI)の値動きはこちら。18年間という長期目線では、2025年4月の下落が「些細なこと」に見えますね。

下落はよくあることです。なので一般的には以下のように言われています。

- 月の生活費3〜6ヶ月分を貯金してから投資をしよう

- 5年以内に必要なお金は、投資ではなく貯金で用意しよう

- 「50%下落しても投資を続けられる」と思える、無理のない金額を投資しよう

インデックス投資が最適解と言われている理由は以下です。

- 過去200年、労働収入よりも資産収入の方が増加率が高かった

- インフレ対策をするためには投資が必要

- 投資の中でもコストが低いのがインデックス投資

- 凡人でも成功する期待値が高いのがインデックス投資

自然とやるべきことは「長期でのインデックス投資」に絞られます。

「素人でもプロ並みの成績を出せる可能性が高い」って、本当なの?と疑問に思う方は↓の記事を見てみてください。初心者さんが損をしないために必須の知識を解説しています。

素人でも堅実に投資ができるのがインデックス投資です。才能は必要ありません。

上記の事実を踏まえ、私は4月の下落でも保有・積立を継続しました。

今後、下落が起きても保有・積立を継続する予定です。

リスク許容度を見直そう

株価の調子が良い今だからこそ、大事なのは「リスク許容度を見直す」ことです。

ここで、以前紹介した書籍「お金は寝かせて増やしなさい」(水瀬ケンイチさん著)にて紹介した、

- 自分のリスク許容度を知る方法

- 自分の投資額・投資配分を決める方法

について、復習しておきましょう!

①自分のリスク許容度を知る方法

新NISAやiDeCoの解説では、よく「リスク許容度の範囲内で投資をしよう」と言われています。

投資家の許容できるリスクの範囲のこと。

資産運用で発生する損失を1年間でどの程度受け入れられるかの度合いのこと。

著者の水瀬さんは「インデックス投資において大事なことは、自分のリスク許容度を知ることだ」と書いています。

うーん、つまりどうすれば良いの?

明確な数字の基準はないため、投資初心者からすると迷ってしまいますよね。

そこで水瀬さんは、リスク許容度を知る方法を4つ提案してくれています。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

1個ずつ解説していきます。

年間の貯蓄可能金額の範囲内

年間100万円貯金ができる人であれば、投資での損失が年間100万円までなら最悪の事態でもカバーできる、ということです。

皆様はどうでしょうか?年間何万円を貯金できていますか?

夜ぐっすり眠れるかどうか

資産がその分減っていてもぐっすり眠れるかどうか?ということですね。

私の場合、コロナショックで-30%の下落がきてもスヤスヤ寝ていました。

皆様はどうでしょうか?

何万円(何%)の損失でも、ぐっすり眠れるでしょうか?

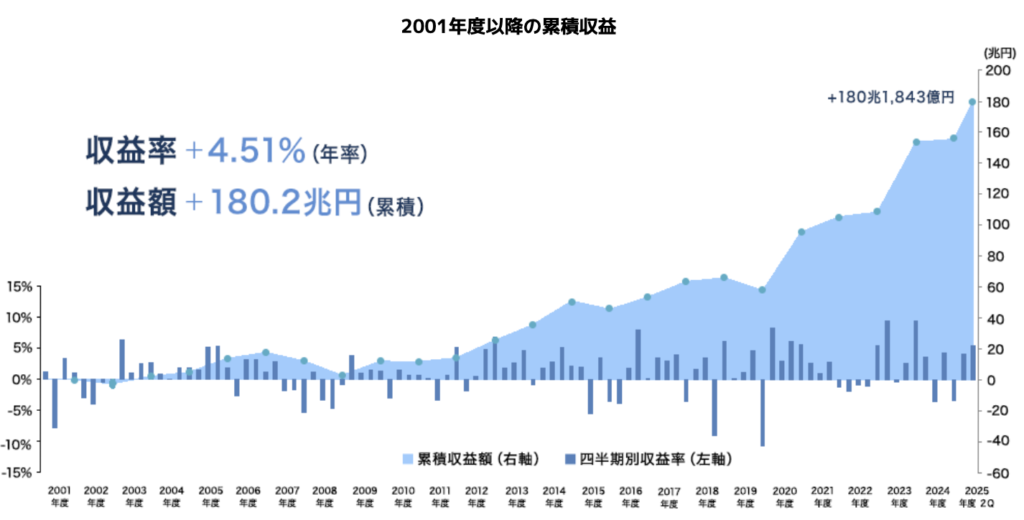

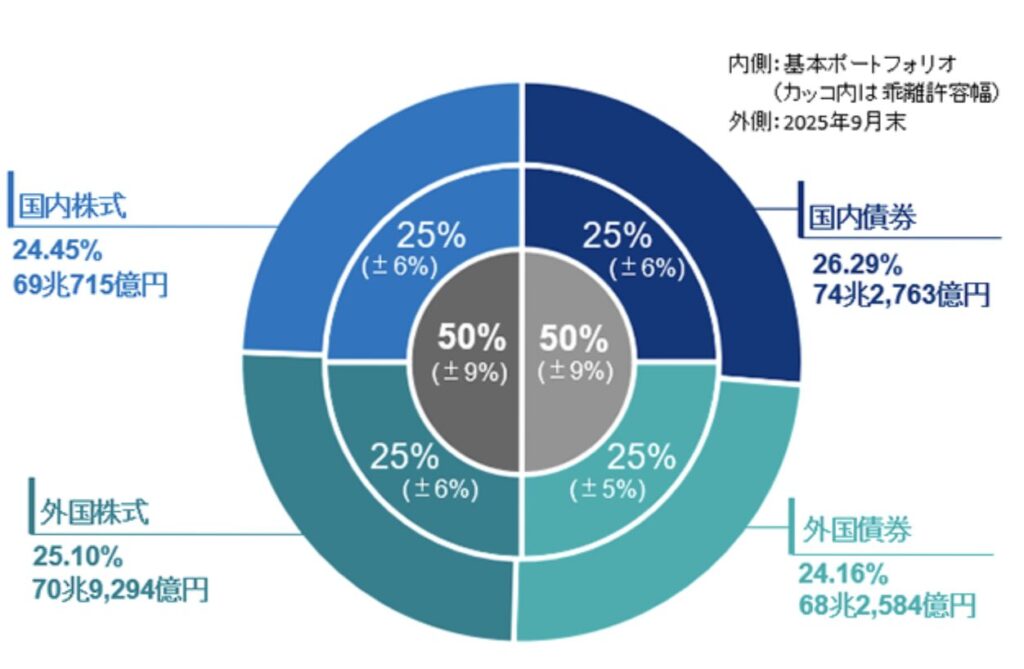

GPIFが負っているリスクの範囲内

公的年金の一部は、GPIFという機関によって資産運用されています。

GPIFは国民の大切な年金を使ってます。ですので

- できるだけ安全で効率的な運用がされているはず

- であれば、GPIFのリスクの範囲内であれば比較的安全そう

と考えることができます。

GPIFを参考にする場合、最悪のケースに備えるとすれば年間25%程度の損失を覚悟しておけばOKと言えます。

なので、最大損失が25%になるような投資をやっていけば良いわけです。

↓ちなみに、GPIFの2001年以降の収益はこちら。順調に資産が増えています。

↓GPIFの投資内容はこちら。これと同じ内容の投資信託もあります。

NISA対象の投資信託で、GPIFポートフォリオのファンドが「つみたて4資産均等バランス」というものです。年率コスト0.242%と低コストです。

株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

2025年12月現在、株価は上がっています。

こういう時こそ、自分のリスク許容度を見直すチャンスです。

例えば1日で資産が5万円増えたとしたら、以下のように考えてみましょう。

- 1日で5万円増えた!と喜ぶだけでなく

- 1日で5万円減ったら耐えられるか?と考える

「耐えられないな」と思うのであれば、リスク許容度を超えた投資をしてしまっています。

ですので、投資額を減らす・資産配分を調整するといった対策をしましょう。

以上、リスク許容度を知る方法4選でした。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

ここまでで、自分のリスク許容度が明らかになったと思います。

- 「自分は1年間で〇〇万円までの損失なら耐えられそう」

- 「自分は1年間で〇%までの損失なら耐えられそう」

次はこのリスク許容度を手がかりに、資産配分を決めていきましょう!

②リスクの範囲内で、資産配分を決める

リスク許容度の話をしていたと思ったら、いきなり資産配分の話になった…どういうことや…。

実は、資産配分こそ投資で一番大事なのです。そして、リスク許容度が決まれば資産配分もほぼ自動で決まります。

どういうことか?解説していきます。

「投資で成果を出すにはどうすれば良いのか?」

これは、投資に興味を持った人はほぼ必ず気になることですよね。

- 儲かりそうな銘柄選び・投資信託選びが大事そう

- いつ買うか・いつ売るかのタイミングが大事そう

これについて、実はある程度確実性の高い答えがあります。複数の研究結果(論文)から以下のことがわかっています。

- 銘柄選択や投資タイミングではなく

- 資産配分によって、投資の成果がほぼ決まってしまう

※詳細は小松原宰明さんが書いた記事「ポリシー・アセットアロケーションの説明力」に書いてあります。

「資産配分」というのは、自分の資産額を全体で100%とした場合、例えば、以下のような配分のことです。

- 30%は先進国株

- 10%は日本株

- 10%は新興国株

- 20%は日本債券

- 30%は現金

例えば、「日本株でトヨタを買うか?東京エレクトロンを買うか?いつ買うのか?」といったことではなく、上記のような比率で投資成果はほぼ決まるというわけです。

え?全然イメージと違うんだけど…。

だって、どの銘柄を買うかとか、タイミングを考えて色々言っている人たちが、SNSや投資番組にはいっぱいいるじゃないか!

と思った方もいらっしゃると思いますが、紛れもない事実です。

金融のプロの間では、このことはなかば常識になっています。(「お金は寝かせて増やしなさい」より引用)

「お金は寝かせて増やしなさい」では、「日本国債」と「全世界株インデックス」を組み合わせることをおすすめしています。

この2つの比率を、リスク許容度に合わせて調整するというわけです。

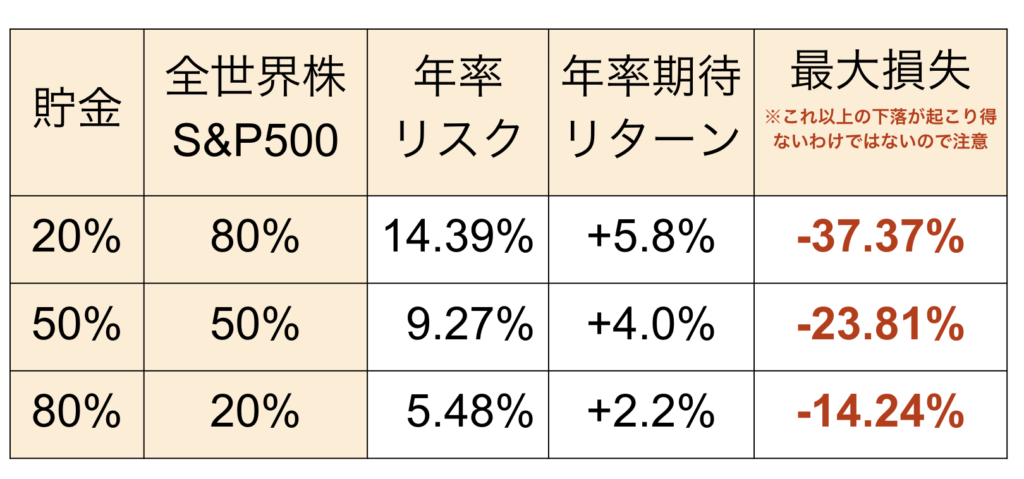

ここでは、「貯金」と「全世界株orS&P500」を保有するという形で解説します。

- 全世界株だけでなく、S&P500への投資をしている方も多いため、S&P500も考慮

- 国債ではなく現金(貯金)

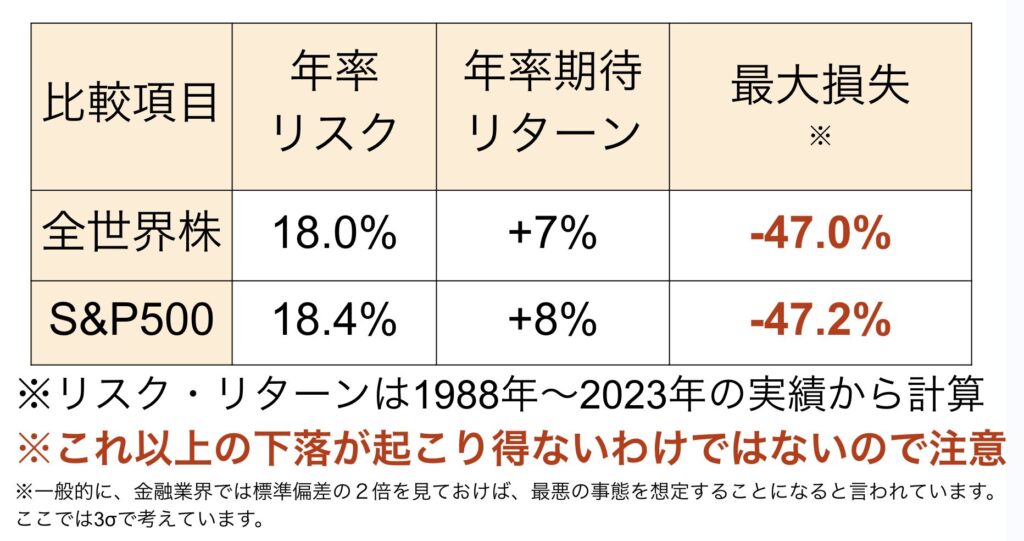

全世界株とS&P500の1年間の最大損失は以下です。

「-47%はリスク許容度の範囲内だ」と思う人は、生活防衛資金以外を全世界株やS&P500へ投資してもリスク許容度の範囲内だということです。

「-47%は自分のリスク許容度を超えている」と思う人は、貯金との組み合わせで考えるのがオススメです。

以下のように、自分のリスク許容度に合わせて、以下のように貯金と「全世界株orS&P500」を組み合わせましょう。

以下のサイトで、より詳細に各投資のリスク・リターン・元本割れ確率を計算できます。

- ファンドの海「長期投資予想/資産配分分析」(イーノ・ジュンイチ氏作成)

- ひと手間くわえた積立投資で資産形成「バリュー平均法の道具箱」(森村ヒロ氏作成)

※両ツールとも、個人が運営しているブログの一部ですので、ツールの利用は自己責任でお願いします。

ただ、ふゆこが使った実感としては非常に素晴らしいツールでした。

以上のように、

自分の資産額のうち

- 株式は何%か?

- 債券は何%か?

- 現金比率は?

と、アセット(資産)の割合を把握し、リバランスを検討することは、堅実に資産運用をしたいなら必須です。

そのために、エクセルなどで自分で管理してももちろんOKです。

↓実際のポートフォリオ管理画面

ただ、ズボラな人はマネフォがおすすめ。手間がかからないし、綺麗に円グラフにしてくれます。

- クレカや銀行口座を連携するだけで自動で家計簿を作ってくれる

- 毎月の支出の分類も自動

- 口座4件まで無料で連携できる!

\資産管理アプリ利用率No.1※/

※調査委託先:株式会社 マクロミル ※調査期間:家計簿アプリ2025年8月29日~2025年8月30日、2025年8月29日~2025年9月2日

期間:2025年12月15日~2026年1月20日

- 総額500万円相当が当たる 2026年お年玉チャレンジを開催!

- 【条件】アカウント作成&口座連携1件以上

- 【エントリー】要

- 【特典】Amazonギフトカード最大5,000円が抽選で100名に当たる

- 無料会員登録+口座連携のみでチャレンジに参加可能です。

- プレミアムサービス 初回登録で、今だけ2ヶ月無料!

- 【条件】期間中にプレミアムサービス申込

- 【エントリー】不要

- 【特典】プレミアムサービス月額料金が初回2ヶ月無料

- 通常は1ヶ月のところ、さらに1ヶ月無料で使える!

- スタンダードコース(月額540円)、資産形成アドバンスコース(月額980円)どちらも対象!

▽詳細は下記をご確認ください。

インデックス投資は暇

インデックス投資は、途中でやることがあまりなく暇です。

- 各メディアに出演する「専門家」たちによる相場予想に惑わされず

- 過去リターンが高く魅力的な(に見える)、市場平均型でない「インデックス」と名のついた投資信託に惑わされず

- 下落や上昇に惑わされず

保有をとにかく続けるのが「インデックス投資家(≒多くの投資初心者)」がやるべきことなのではと思います。

というのを、私も自戒しつつやっていきます。

私は惑わされそうになったら、投資の名著「敗者のゲーム」を読み直す予定です。

投資をやるなら、人気No.1とNo.2のSBI証券と楽天証券がオススメです。個人投資家の利益を一番に考えてくれているのがこの2つの証券会社です。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラス。個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!新規口座開設数No.1。楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓SBI証券の口座開設〜積立設定はこちら!

↓楽天証券の口座開設〜積立設定はこちら!

2025年は+21.5%という大きなプラスのリターンになりました。

しかし、今後元本割れすることも十分あり得ます。株価が下落しようと上昇しようと、私は保有・積立を継続する予定です。

一緒に資産形成、頑張っていきましょう!