こんにちは!ふゆこ(@fuyuko190)です。

今回は水瀬ケンイチさん著「お金は寝かせて増やしなさい」という書籍について解説していきます!

私は4年前から積立NISAを開始し、年収350万円・貯金40万円から資産1000万円を達成した方法について「節約オタクふゆこ」チャンネルで発信しています。

↓今回は、水瀬ケンイチさん著「お金は寝かせて増やしなさい」という書籍について解説していきます!

- 投資の始め方

- リスク許容度って何?

- 月何万円投資すれば良いの?

- 金融機関と投資家の利益が相反すること

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓この記事の動画版はこちら!

「お金は寝かせて増やしなさい」のすごいところ

「お金は寝かせて増やしなさい」は、2017年に出版された本で、2024年2月19日に改訂版が出版されました。新NISAや最近の相場状況を取り入れた最新版として、改訂された形です。

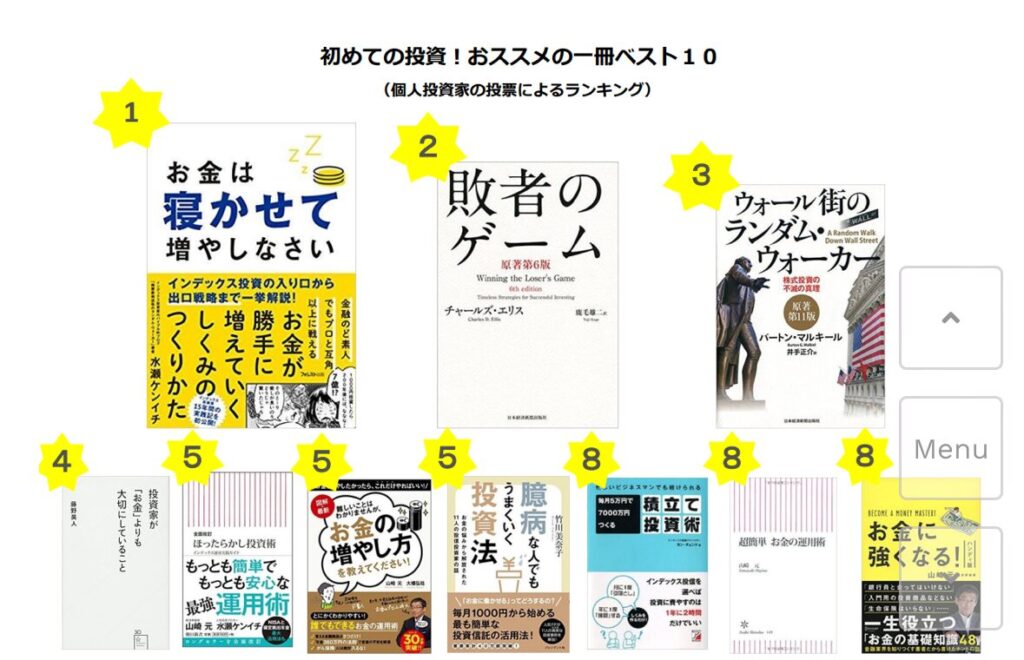

金融庁主催の「つみたてNISAフェスティバル2018」の「はじめての投資!おススメの一冊ベスト10」というコーナーで、ランキング1位を獲得した本です。

「お金は寝かせて増やしなさい」のすごいところ4選がこちらです。

- 確実性の高い研究結果や論文をもとにした、インデックス投資の合理性について学べる

- 過去20年間の暴落や事件を経験しながら、インデックス投資を続けた水瀬さんの教訓が学べる

- 金融機関と個人投資家の利益が相反する部分について触れている

- 第5章「涙と苦労のインデックス投資家20年実戦記」が凄まじい

先日ご紹介した後藤達也さんの本は、「投資の基本」「株って何?」や、投資の面白さが十二分に伝わる本でした。

一方で、水瀬さんの「お金は寝かせて増やしなさい」は、

- 平凡な会社員が、片手間で資産を増やすにはどうすれば良いか

- 趣味の時間やプライベートの時間も大事だよね

といった、「投資とは適切な距離を取りつつ、けど資産も増やしたい」という人にとって刺さる本です。

著者の水瀬さんは、以下のような人です。

- 個人投資家

- 都内IT系企業に勤める会社員

- 20年以上インデックス投資を続け、資産1億円達成

今回は解説しませんが、特に第5章「涙と苦労のインデックス投資家20年実戦記」が凄まじいです。

なぜ今回解説しないかというと、あまりにも凄すぎて是非本を読んで体感してほしいと思ったからです。

第5章では、水瀬さんの20年間のインデックス投資の経験談が、リアルに書かれています。インデックス投資を20年間も続けた日本人はほぼいないので、この本でしか読めない教訓がたくさん詰まっていました。

投資の始め方5ステップ

- 家計を把握する

- 生活費の2年分を貯める

- 自分のリスク許容度を知る

- リスクの範囲内で、資産配分を決める

- あとは、積み立てて寝かせて増やすだけ

このブログや私のYoutubeチャンネルでは、①②については十分解説してきました。今回は①②については軽く解説して、③④⑤に重きを置いて解説していきます。

①家計を把握する

「投資を始めたいのに、なんで家計の話が出でくるの?」と思う方もいらっしゃると思います。

でも、毎月の生活費が収入を超えているような状態では、投資をしても資産は増えません。

- 家計簿をきっちりつけなくても良いので、ざっくり1ヶ月の生活費を把握しましょう

- 給料が入る銀行口座のお金が、1ヶ月でどれだけ減るのかを見ておこう

やることはこれだけです。これなら気軽に誰でもできそうですよね。

↓こちらの記事でも、「5000万円貯めるために投資や副業も大事だけど、まずは節約が大事」と解説しています。

ふゆこ個人的にはマネーフォワードMEやZaimなどのアプリで家計簿を自動化して把握しておくと便利かなと思います。

- クレカや銀行口座を登録するだけで自動で家計簿を作ってくれる

- 月平均【23,426円】の収支改善を実感

- 毎月の支出の分類も自動

- 口座4件まで無料で連携できる!

\家計簿アプリ人気No.1/

②生活費の2年分を貯める

家計を把握できたら、次は生活防衛資金を貯めましょう。

水瀬さんはこの生活防衛資金は「生活費の2年分」と書いています。

金額に関しては、他の本やメディアを調べると、最低で3ヶ月分だったりします。なので、水瀬さんは結構長めのタイプですね。

この「2年分」という数字には理由があります。2011年に起きた東日本大震災の時にもインデックス投資をしていた水瀬さんとしては、

- 食料の確保、ケガの治療、居住地の確保などに時間がかかる

- 生活の再建に1年以上かかるのは容易に想像できる

といった理由から、生活費の2年分が良いのではないかと提案しているというわけです。

え!?2年分を貯めるまで、投資を始めちゃいけないの?

これに関して、水瀬さんは以下のように書いています。

では、生活費の2年分が貯まらないと一切投資を始めてはいけないのかというと、そんなことはありません。「生活防衛資金を貯めながら投資をすればよい」のです。(「お金は寝かせて増やしなさい」より引用)

例えば、月2万円の余裕がある方なら以下のような形です。

- 月1万円を生活防衛資金の貯金に充てる

- 月1万円をインデックスファンドの積立に回す

投資と貯蓄、両方やっていけば良いんだね!

③自分のリスク許容度を知る

新NISAやiDeCoの紹介では、よく「リスク許容度の範囲内で投資をしよう」と言われています。

投資家の許容できるリスクの範囲のこと。

資産運用で発生する損失を1年間でどの程度受け入れられるかの度合いのこと。

水瀬さんは「インデックス投資において大事なことは、自分のリスク許容度を知ることだ」と書いています。

うーん、つまりどうすれば良いの?

明確な数字の基準はないため、投資初心者からすると迷ってしまいますよね。

そこで水瀬さんは、リスク許容度を知る方法を4つ提案してくれています。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

1個ずつ解説していきます。

年間の貯蓄可能金額の範囲内

年間100万円貯金ができる人であれば、投資での損失が年間100万円までなら最悪の事態でもカバーできる、ということです。

皆様はどうでしょうか?年間何万円を貯金できていますか?

夜ぐっすり眠れるかどうか

資産がその分減っていてもぐっすり眠れるかどうか?ということですね。

私の場合、コロナショックで-30%の下落がきてもスヤスヤ寝ていました。

皆様はどうでしょうか?

何万円(何%)の損失でも、ぐっすり眠れるでしょうか?

GPIFが負っているリスクの範囲内

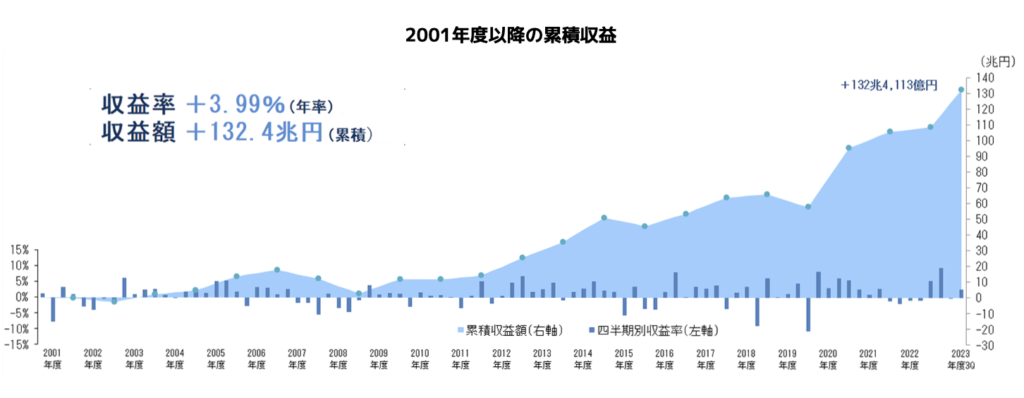

公的年金の一部は、GPIFという機関によって資産運用されています。

GPIFは国民の大切な年金を使ってます。ですので

- できるだけ安全で効率的な運用がされているはず

- であれば、GPIFのリスクの範囲内であれば比較的安全そう

と考えることができます。

GPIFを参考にする場合、最悪のケースに備えるとすれば年間25%程度の損失を覚悟しておけばOKと言えます。

なので、最大損失が25%になるような投資をやっていけば良いわけです。

↓ちなみに、GPIFの2001年以降の収益はこちら。順調に資産が増えています。

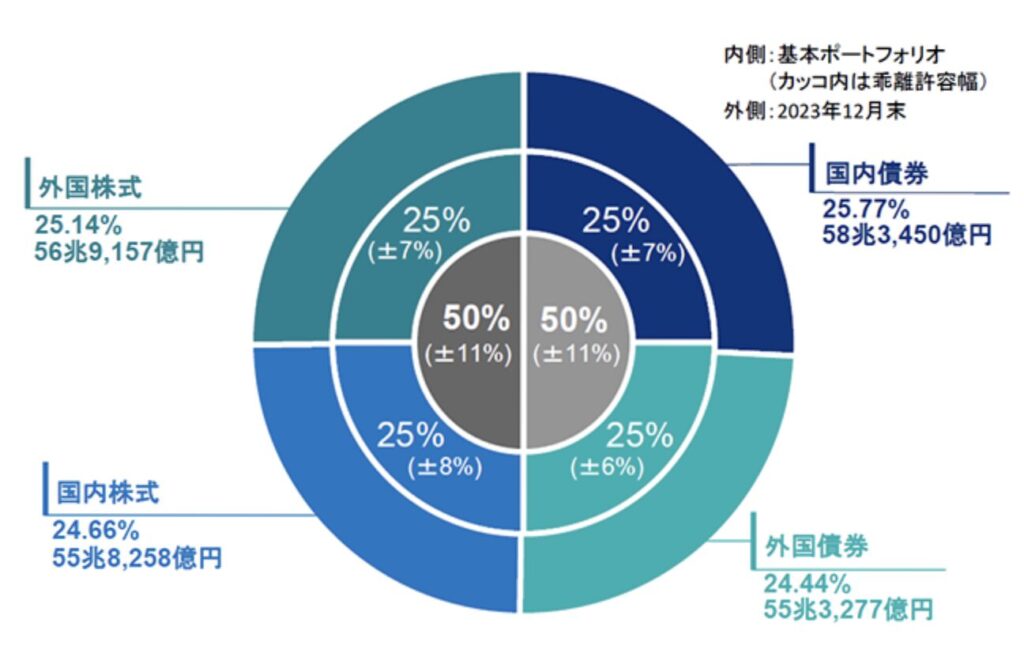

↓GPIFの投資内容はこちら。これと同じ内容の投資信託もあります。

株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

2024年2月現在、株価は上がっています。

- S&P500は最高値更新

- 日経平均株価も、バブル以来の最高値を更新

こういう時こそ、自分のリスク許容度を見直すチャンスです。

例えば1日で資産が5万円増えたとしたら、以下のように考えてみましょう。

- 1日で5万円増えた!と喜ぶだけでなく

- 1日で5万円減ったら耐えられるか?と考える

「耐えられないな」と思うのであれば、リスク許容度を超えた投資をしてしまっています。

ですので、投資額を減らす・資産配分を調整するといった対策をしましょう。

以上、リスク許容度を知る方法4選でした。

- 年間の貯蓄可能金額の範囲内

- 夜ぐっすり眠れるかどうか

- GPIFが負っているリスクの範囲内

- 株価が上がったときに、プラスとマイナスを入れ替えて、同じだけ下がったら耐えられるかと自問自答

ここまでで、自分のリスク許容度が明らかになったと思います。

- 「自分は1年間で〇〇万円までの損失なら耐えられそう」

- 「自分は1年間で〇%までの損失なら耐えられそう」

次はこのリスク許容度を手がかりに、資産配分を決めていきましょう!

④リスクの範囲内で、資産配分を決める

リスク許容度の話をしていたと思ったら、いきなり資産配分の話になった…どういうことや…。

実は、資産配分こそ投資で一番大事なのです。そして、リスク許容度が決まれば資産配分もほぼ自動で決まります。

どういうことか?解説していきます。

「投資で成果を出すにはどうすれば良いのか?」

これは、投資に興味を持った人はほぼ必ず気になることですよね。

- 儲かりそうな銘柄選び・投資信託選びが大事そう

- いつ買うか・いつ売るかのタイミングが大事そう

これについて、実はある程度確実性の高い答えがあります。複数の研究結果(論文)から以下のことがわかっています。

- 銘柄選択や投資タイミングではなく

- 資産配分によって、投資の成果がほぼ決まってしまう

※詳細は小松原宰明さんが書いた記事「ポリシー・アセットアロケーションの説明力」に書いてあります。

「資産配分」というのは、自分の資産額を全体で100%とした場合、例えば、以下のような配分のことです。

- 30%は先進国株

- 10%は日本株

- 10%は新興国株

- 20%は日本債券

- 30%は現金

例えば、「日本株でトヨタを買うか?東京エレクトロンを買うか?いつ買うのか?」といったことではなく、上記のような比率で投資成果はほぼ決まるというわけです。

え?全然イメージと違うんだけど…。

だって、どの銘柄を買うかとか、タイミングを考えて色々言っている人たちが、SNSや投資番組にはいっぱいいるじゃないか!

と思った方もいらっしゃると思いますが、紛れもない事実です。

金融のプロの間では、このことはなかば常識になっています。(「お金は寝かせて増やしなさい」より引用)

著者の水瀬さんも、この事実を知った際は「ハンマーで殴られたようなショックを受けました。(「お金は寝かせて増やしなさい」より引用)」と語っています。

水瀬さんはこの事実を知った当時、まだインデックス投資ではなく、

- 日本株の分析をして

- 日々株価と向き合っていた

という状態でした。

要は、自分の投資成果を上げるための努力として

- どの銘柄を買うか

- どんなタイミングか良いか

を一生懸命考えていたわけです。ショックに決まっています。

しかも、水瀬さんは当時「国内株式100%」の運用だったわけです。日本株だけに偏った投資をしていたわけです。

おすすめ投資商品

水瀬さんのおすすめ投資商品はこちら。

- 株式:eMAXIS Slim全世界株式(オール・カントリー)

- 国内債券:「個人向け国債 変動10年」又は「ネット銀行の定期預金」

この2つの資産配分を、自分のリスク許容度に応じて決めよう!というのが、水瀬さんのオススメです。

全世界株を選ぶ理由は以下です。

いわゆる「現代ポートフォリオ理論」の最終到達点である「株式市場そのものが唯一絶対の効率的ポートフォリオである」という結論をその根拠にしています。

(「お金は寝かせて増やしなさい」より引用))

全世界株は、投資地域の割合が勝手に決まってしまいます。割合を自分で決めたい方向けには以下の3つの投資信託を、自分の好みの比率で購入することをおすすめしています。3つとも低コストで優良です。

- eMAXIS Slim国内株式(TOPIX)

- eMAXIS Slim先進国株式インデックス

- eMAXIS Slim新興国株式インデックス

国内債券に関しては、前提としては「低コストな国内債券インデックスに投資をする」のが良いです。ですが、今後国内債券は価格が下がる可能性が高いと言われています。

なので、今は国内債券インデックスではなく、「個人向け国債」や「ネット銀行の定期預金」をおすすめしているというわけです。

「個人向け国債 変動10年」は、以下のような特徴を持っており、かなり好条件です。

- 年率0.05%の最低金利保証

- 金利が上昇した場合でも、元本部分の価格は変動しない

水瀬さんは、外国債券を組み入れていません。その理由はこちらです。

- 債券は、価格変動に対する緩衝材の役割を期待する

- でも、外国債券では為替リスクを負うことになる

- 投資の名著には「米国債券」も入っていることが多いが、米国人向けの理論。日本人には必ずしも当てはまらない。

ということで、水瀬さんは以下の2つを、リスク許容度に応じた比率で持ちましょうと提案しています。

- 株式:eMAXIS Slim全世界株式(オール・カントリー)

- 国内債券:「個人向け国債 変動10年」又は「ネット銀行の定期預金」

リスク許容度に応じた比率ってどういうこと?

これは、一言で言うと以下です。

- ポートフォリオ全体リスクの「2倍」の損失を受け入れられると思えるような比率

- より堅実には、ポートフォリオ全体リスクの「3倍」の損失を受け入れられると思えるような比率

意味不明や…

安心してください。わかるように解説します。

ここからは比率の決め方について、

- 全世界株100%の場合

- 国内債券50%・全世界株50%の場合

の2パターンを紹介しながら解説していきます。

全世界株100%の場合

一般的な世界市場ポートフォリオのリスクと期待リターンは以下です。

今回はこれを、全世界株のリスクとリターンとして解説していきます。

リスクが19%というのは、以下を意味します。

- 1年後に、平均値から±19%以内に68.3%の確率で収まる

- 1年後に、平均値から±38%以内(リスクの2倍)に95.5%の確率で収まる

- 1年後に、平均値から±57%以内(リスクの3倍)に99.7%の確率で収まる

今回リスク許容度を考えたいので、損失だけ(マイナスの方だけ)を考えていきます。

リスクの2倍を見ておけば95.5%の確率で収ります。ですので一般的に、リスクの2倍をみておけば最悪の事態を想定することができると言われています。

100万円を投資する場合、1年後に想定される最大損失額はこちらです。

- 100万円 × ( 5.4% – 2 × 19% )

- =-32.6万円

※5.4%は期待リターン、19%はリスク。

1年後に想定される最大損失額は32.6万円です。ただし、32.6万円以上の損失が出る可能性も4.5%あります。

ですので、リスク許容度を考えた時に「年間32.6万円の損失なら受け入れられる人」であれば、全世界株を100万円投資してもOKということになります。

以上のように、リスク許容度が決まれば、投資して良い金額も決まります。

国内債券50%、全世界株50%の場合

ここまでは、100%全世界株式に投資するケースで計算しました。

では、国内債券50%、全世界株50%の場合はどうなるのでしょうか?

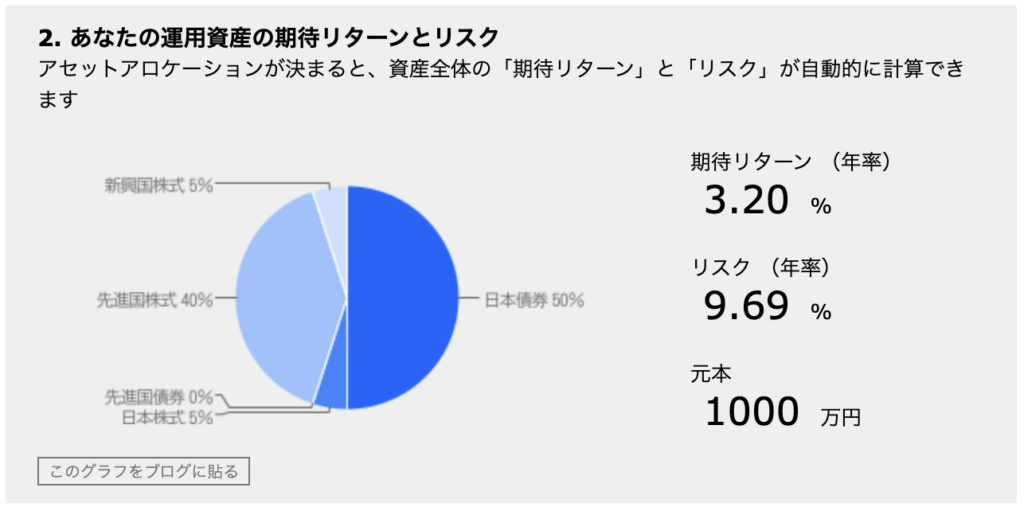

比率を決めてしまえば、期待リターンとリスクが自動で出てくるサイトがあります。

- ファンドの海「長期投資予想/資産配分分析」(イーノ・ジュンイチ氏作成)

- ひと手間くわえた積立投資で資産形成「バリュー平均法の道具箱」(森村ヒロ氏作成)

※両ツールとも、個人が運営しているブログの一部ですので、ツールの利用は自己責任でお願いします。

ただ、ふゆこが使った実感としては非常に素晴らしいツールでした。

例えば、国内債券50%、全世界株50%の場合でファンドの海「長期投資予想/資産配分分析」(イーノ・ジュンイチ氏作成)に入力すると、こちらの結果が出てきます。

- リスク:年率9.7%

- 期待リターン:年率+3.2%

- 1年後の最大損失:-16.2万円(-16.2%)

全世界株100%の場合と比べて、期待リターンは4割下がりましたが、リスクは5割下がりました。

このように、国内債券を混ぜると、期待リターンはそこまで下がらないのに、リスクはかなり下がります。これがまさに分散効果です。より少ないリスクでリターンを確保できるようになります。

以上のことから、国内債券50%・全世界株50%の場合は「年間16.2万円の損失なら受け入れられる人」であれば、全世界株を100万円投資してもOKということになります。

「リターンやリスクを計算するのが面倒」という方は、「お金は寝かせて増やしなさい」に計算後の表が載っていますので、参考になさってください。

国内債券0〜100%・全世界株100〜0%のそれぞれの割合の場合の、最大損失額・期待リターン・最大リターンが一覧になった表が載っています。

以上のように、リスク許容度が決まれば、投資して良い金額も決まります。

⑤あとは寝かせて増やすだけ!

ここまで、①〜④を解説してきました。

- 家計を把握する

- 生活費の2年分を貯める

- 自分のリスク許容度を知る

- リスクの範囲内で、資産配分を決める

- あとは、積み立てて寝かせて増やすだけ

あとは、ひたすら積み立てて寝かせて増やすだけです。

本来、投資が趣味でも仕事でもない私たち普通の個人にとって、投資なんかのために使う時間は、短ければ短いほどいいのです。あなた自身のQOL(QualityofLife)をどうか大切に。

(「お金は寝かせて増やしなさい」より引用))

私は投資系のYoutubeをやっていますので、投資に前のめりになりがちです。どうしても、「投資の楽しさ」「時間をかけて分析すると楽しい」的な話をしてしまいたくなりがちです。

でも、水瀬さんのこの言葉を見てハッとしました。

私は「日本高配当株の財務分析が楽しすぎる」とか考えて動画を作っていますが、みなさまはそんな暇はないですよね。人生においてもっと大事なことはたくさんあります。

せっかく、寝かせて増やすだけなのに合理的だとわかっている手法がこの世に存在するわけですから、使わない手はありません。

さらに、水瀬さんは「年1回はリバランスしましょう」と書いています。

例えば、「国内債券50%、全世界株50%」の場合は以下のような作業が必要です。

- 「国内債券50%、全世界株50%」が最適な比率だとわかったため、最初はこの比率で積み立てていた

- 後から全世界株が上昇し「国内債券30%、全世界株70%」になってしまった

- このままだとリスクが過剰になってしまう

- 「国内債券50%、全世界株50%」になるよう、全世界株20%を売却して、国内債券を購入

少し面倒ですが、年1回のことです。逆に言うと、これ以外は特にやることはありません。

なぜ皆が知らないのか?

④リスクの範囲内で、資産配分を決めるでは、以下のように解説しました。

- 投資成果はほぼ資産配分で決まる

- 金融のプロの間では、このことはなかば常識になっています

では、なぜそんな大事なことを皆が知らないのでしょうか?

その理由を、水瀬さんは「金融機関が売りたい商品と、投資家が必要な商品が違うから」と書いています。

金融機関は、自社の利益になる商品を紹介してきます。われわれ個人投資家の利益を増やすのは、金融機関の目的ではありません。

「お金は寝かせて増やしなさい」では、

- 金融機関が儲かるために、個人投資家に教えたくないこと

- 個人投資家の利益と、金融機関の利益が相反することがあること

- 投資系メディアの矛盾

を明確に指摘した上で、どうすれば良いかを教えてくれます。

この本を読めば、俯瞰で自分の立ち位置を把握することができます。金融機関や、投資系のネットメディア、出版社などは投資を紹介することで儲けようと思っているわけです。

私(ふゆこ)の意見

ここまで読んで、こう思った方もいらっしゃると思います。

「お前が言うな」

その通りです。私も投資系Youtubeをやっていますので、他人事ではありません。

ここで、お金系のYoutube・ブログ・記事・雑誌・本などとの向き合い方について触れておきます。

Youtubeの良いところは、下手なことを言うと再生されないし、評価が下がることです。視聴者様がすでに結構知識がありますので、良い意味で緊張感があります。

しかも、広告を見れば視聴ができるようになっています。「まだ貯金はないけど、これから資産形成したい」という方にとっては、無料で知識をつけやすいツールとして最適だと思います。

発信者側としても、ちゃんとした内容を発信すれば再生数が上がるので、この部分の利害は一致しています。

再生数に応じて入る広告収入が私のメインの収入です。ちゃんとした内容でなければ再生数を伸ばすのも難しいです。

私は投資商品を売る人ではないので、かなり視聴者さんのためにフラットな目線でYoutube・ブログでの情報発信ができていると思います。

一方で、以下のようなこともあります。

- 案件を受けることもある

- アフィリエイトリンクを概要欄に貼ることもよくある

アフィリエイトも案件も、以下のような内容です。

- 視聴者様の支払いがゼロのものがほとんど

- かつ家族や親友にもお勧めできるもの

つまり、視聴者様にとって損にならないものだけ選んでいます。

とはいえ、私も収入が減ればどうなるかわかりません。

それに、どうやっても無意識にお金系Youtube発信者としてのバイアスはかかってしまうものです。

視聴者様側におすすめの心得としては「この人はYoutubeやブログで生計を立てているから、そういうバイアスがかかった発信かもしれないから気をつけよう」くらいに思っておくことです。盲信はしないでください。

オススメの考え方は以下です。

仮に目の前にお得そうなものがあったとしても、

- この人は、どこから利益を得ているんだろう?

- この人の狙いは何なんだろう?

と、一歩引いて利益の構造やその人の狙いを考えてみる

これは私のYoutubeに限らず、すべてのメディア、金融機関、投資系に限らず何らかのサービスを受ける時に考えたほうが良いことです。

これがわかれば、適切な距離感をキープしながら、お得なサービスだけを受けたりできるというわけです。

こんなふうに言うと、普段の私の発信内容について不安に思う方もいらっしゃると思います。

私は普段、以下のような内容で動画を出しています。

- 楽天証券とSBI証券推し

- 新NISA、全世界株推し

- S&P500でも良いと思うよ

- 高配当株投資の財務優良銘柄の選び方

これらは全部私自身がやっている内容です。新NISAも月30万円をeMAXIS Slim全世界株に投資しています。新NISAは楽天証券で、日本高配当株はSBI証券の特定口座でやっています。

私としては素直に「自分の体験上、良かった内容」「データや書籍などから得た知見から判断しても、良いと思われる内容」「最近勉強したこと」を発信しています。

全てを真似する必要はないのはもちろんですが、

- 調べるのが面倒なことや、ちょっと難しい内容を

- わかりやすく整理し、解説する

ということに関しては多少自信がありますので、部分的に「役に立ちそう」と思える動画があれば、視聴していただき、お役に立てていただければと思います。

まだ証券口座の開設をしていないという方には、以下の動画・記事を見ながらご自分のスマホやパソコンで操作をすれば、口座開設・入金・新NISAのつみたて設定が完了します。

- SBI証券

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

初心者にも操作しやすい画面!楽天経済圏のポイント投資でお得に資産運用。米国優良個別株・ETFへ手数料最安クラスで投資ができる!

↓その他、人気の高い記事です。