こんにちは!ふゆこ(@fuyuko190)です。

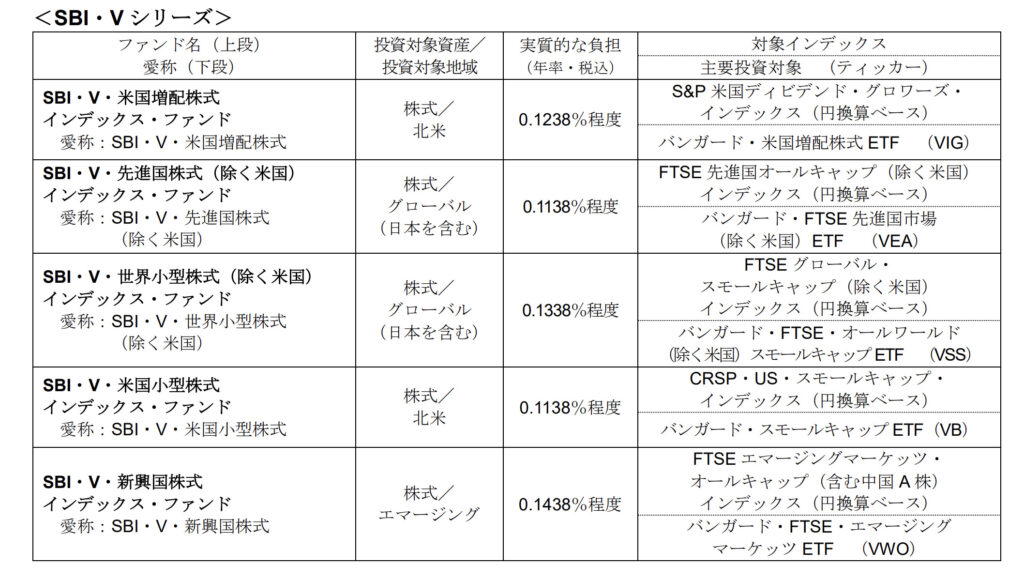

SBIアセットマネジメントが、大人気のファンド「SBI・Vシリーズ」に下記ファンドを新規設定することが発表されました!

SBI・V シリーズは実質コストを業界最低水準にすることを目指したファンドとして非常に人気です。「SBI・V・S&P500」や「SBI・V・全世界株式」はご存知の方も多いと思います。

今回の記事では、中でも大注目の「SBI・V・米国増配株式」について解説していきます!

- SBI・V・米国増配株式ってどんなファンド?

- どこで投資できるの?

- メリット・デメリットは?

- 注意点は?

↓この記事の動画版はこちら!

SBI・V・米国増配株式インデックスファンドとは

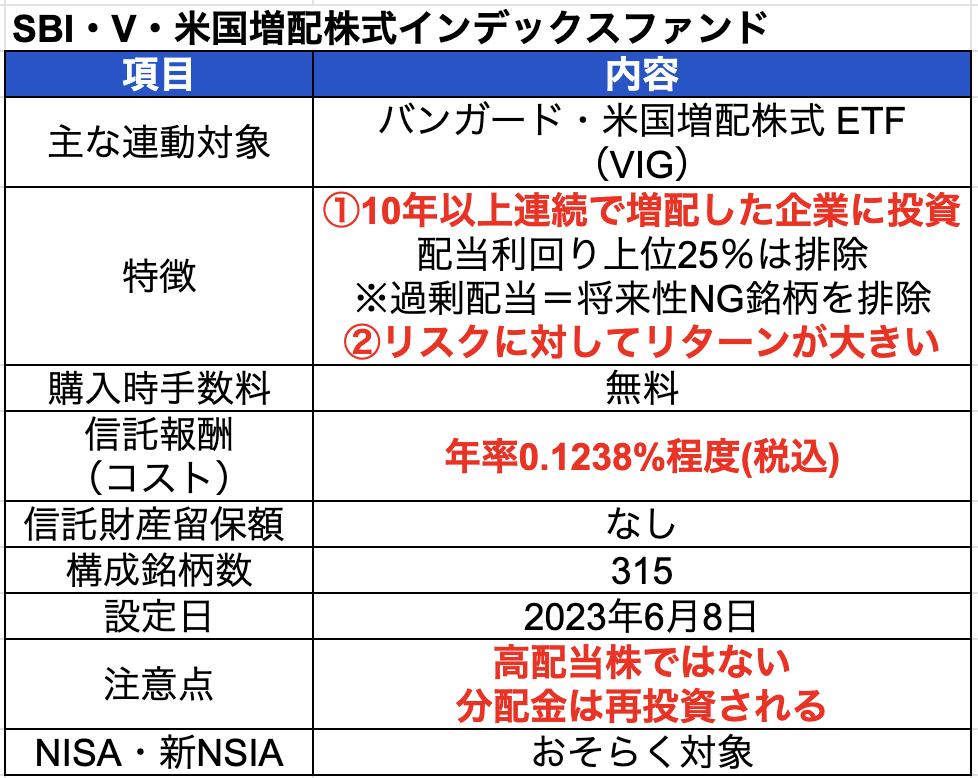

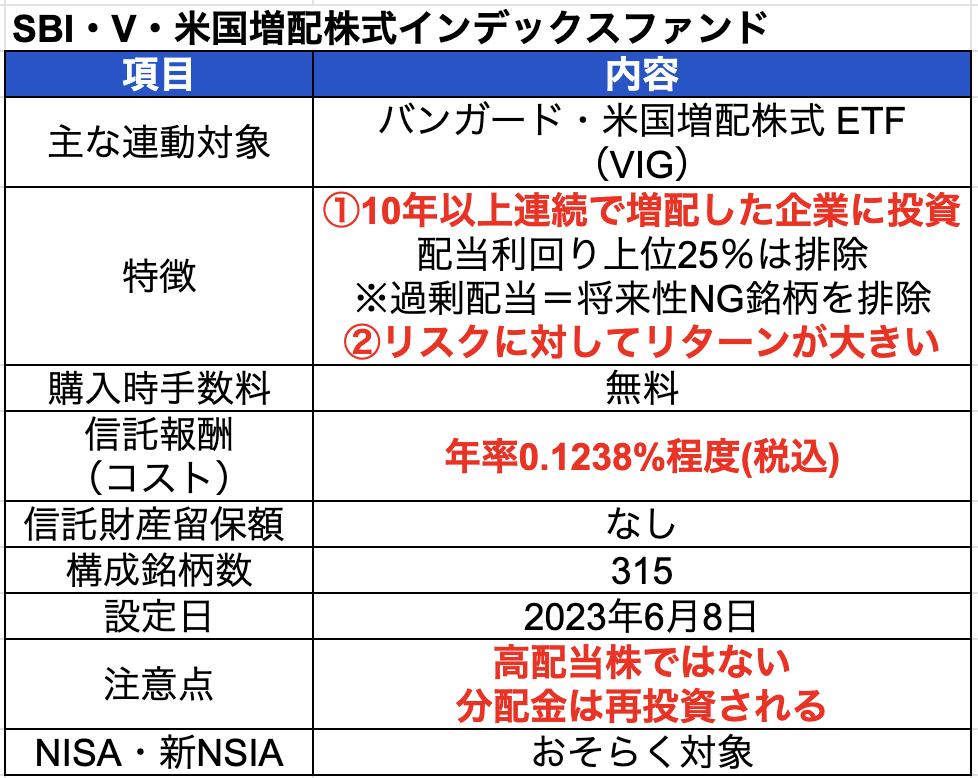

SBI・V・米国増配株式の基本情報はこちら。バンガード社の人気ETFである、VIGに連動することを目指す投資信託です。

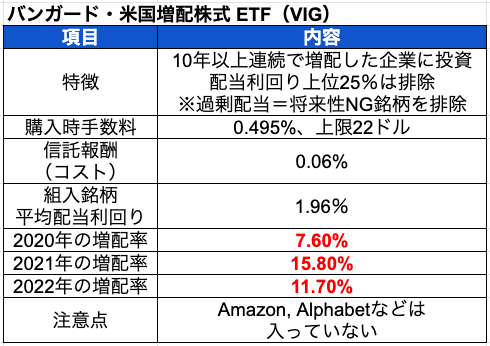

VIGは10年を以上連続で増配した米国企業に投資をするETFで、配当利回りが上位25%以上の銘柄は排除することで、配当があまりにも高すぎる銘柄を排除しています。

米国の中・大型株全体に「増配」という観点で銘柄のフィルターをかけた投資信託ですね。

VIGは時価総額ランキング15位のETFです。米国ETFは2096銘柄あるため、15位というのはかなりのトップです。超大人気ETFですね!

SBIのセミナー動画では「新NISAに向けて作った投資信託」と言われていましたので、おそらく新NISA対象の投資信託と推測できます。

SBI・VシリーズはSBI証券、auカブコム証券、千葉銀行で購入できるため、今回新しく発表されたSBI・V・米国増配株式などのファンドもこの3つの金融機関で購入できることが推測できます。

- SBI証券 おすすめ!

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - auカブコム証券

公式サイト:https://kabu.com/

auPAYカードでの積立で1%ポイント還元。au経済圏の方におすすめ!

注意点は、高配当ではないことです。

VIGは10年以上連続で増配した米国企業に投資をするETFなので、増配さえしていれば配当利回り自体が低くても組入銘柄になっています。

実際、現在の平均配当利回りは1.96%。

高配当とは言えない水準です。

配当金は、企業の稼ぎから出ます。そのため「長期間増配している企業」=「利益を長期にわたり増やし続けた企業」と言えます。

中には利益が上がっていないのに無理をして増配している企業もあるかもしれませんが、そういった企業は遅かれ早かれ減配し、VIGの組入銘柄から脱落するはずです。

つまり「利益を長期にわたり増やし続ける能力のある企業」がVIGの中に厳選されていくという仕組みですね。

そういった企業は配当を出してくれるのはもちろん、実力が評価されて株価が上がる可能性も高いです。

そのため、VIGはS&P500に並ぶパフォーマンスが出せているということですね。

SBI・V・米国増配株式が連動することを目指す、VIGの概要はこちら。

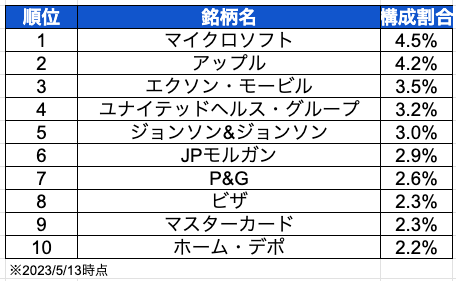

組入銘柄の上位10位はこちら。

S&P500の構成銘柄トップにはAmazonやAlphabet(Googleの親会社)がありますが、この2社は無配当のためVIGには含まれていません。

SBI・V・米国増配株式(VIG)のメリット

SBI・V・米国増配株式(VIG)のメリットはこちら。

- S&P500並のリターンの高さ

- 下落に強く安定感がある

- 低コスト

1個ずつ解説していきます!

S&P500並のリターンの高さ

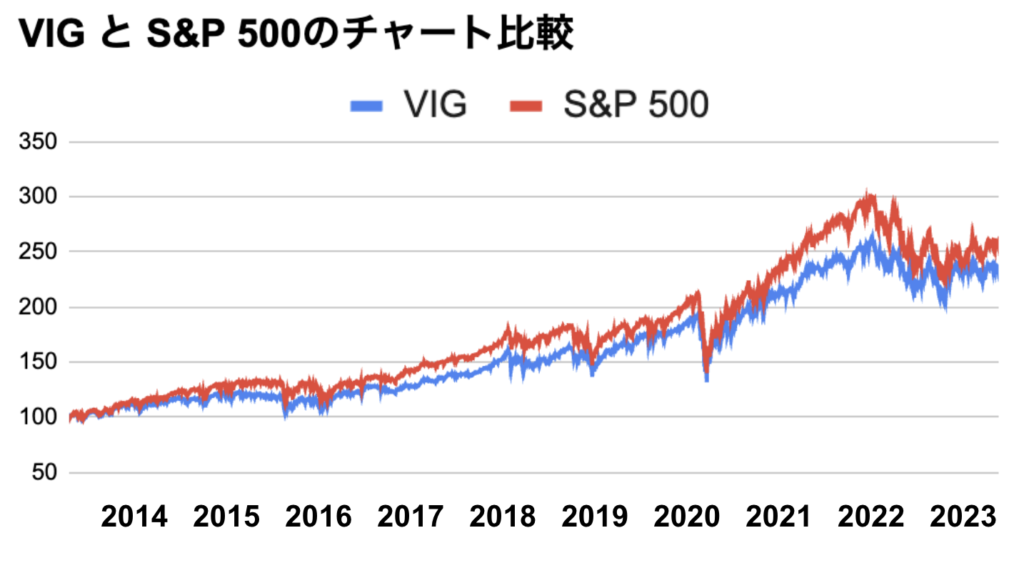

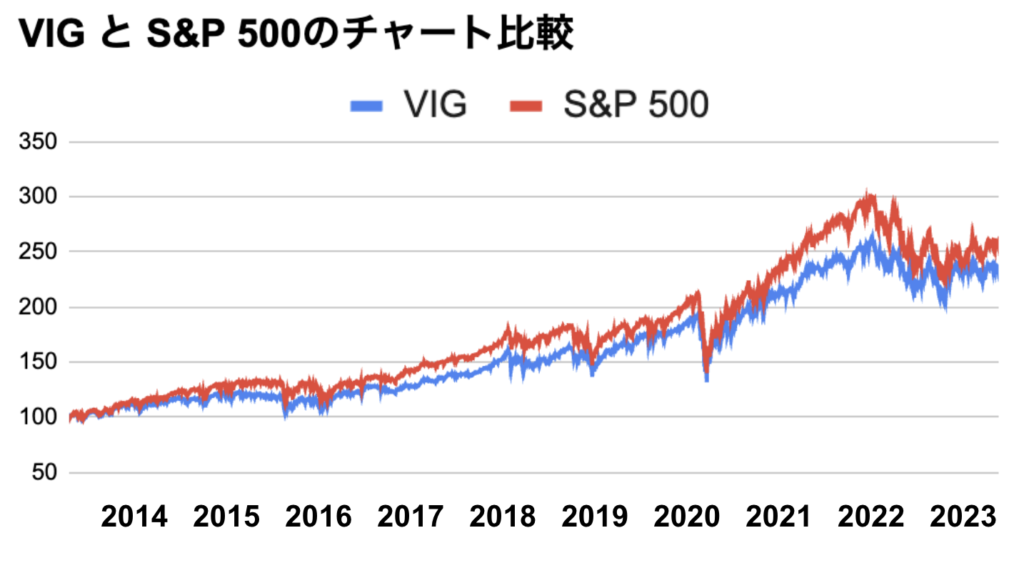

過去10年間のチャートは↓の通り。ざっくりした値動きはS&P500とほぼ同じです。VIGは長期にわたってS&P500と勝負できるレベルのリターンが期待できます。

↑の2013年〜2023年4月のリターンはS&P500の方が上です。

2007年〜2020年のトータルリターンは、S&P500よりもVIGの方が高いです。

このリターンの高さが、VIGの人気の理由の一つですね!

下落に強く安定感がある

VIGのすごいところは、S&P500並のリターンの高さだけではありません。下落に強いというメリットもあります。

相場が暴落した際の下落率は、下記のようにS&P500よりも低いです。

2008年のリーマンショックでは

- S&P500:-52.20%

- VIG:-42.66%

2020年のコロナショックでは

- S&P500:-35.63%

- VIG:-32.99%

そのため、コロナショックとリーマンショックの両方がある2007年〜2020年のトータルリターンは、S&P500よりもVIGの方が高いということです。

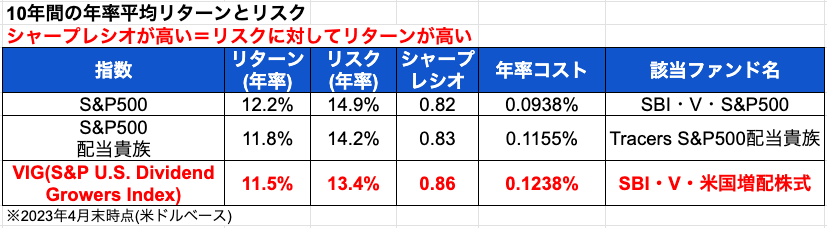

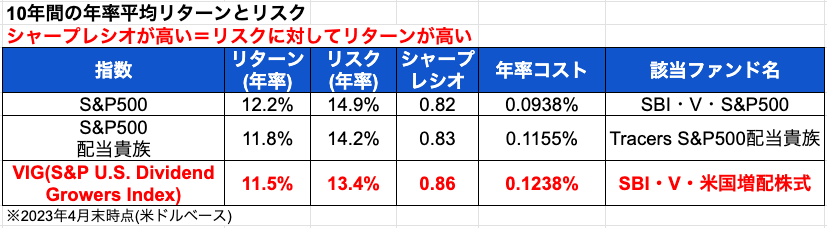

下の表は、10年間の年率平均リターンとリスクの比較です。最近話題になったTracersS&P500配当貴族とも比較しました。

TracersS&P500配当貴族は「S&P500構成銘柄の中で25年以上連続増配を続けている銘柄」で構成されているので、VIGと非常に似ています。

投資は基本、「リスクが高い分期待リターンも高くなる」というものです。

ただし、投資対象によって、リスクに対するリターンは若干異なるため「シャープレシオ」という数値でリスクに対するリターンを判断してみましょう。

- シャープレシオ=リターン/リスク

- 「リスクが1のとき、リターンはどの程度か?」を表す。

- シャープレシオは高い方が良い。

VIGは、シャープレシオがS&P500やS&P500配当貴族よりも高いです。

つまり、VIGに投資をすることで比較的低いリスクで高いリターンを得られます。

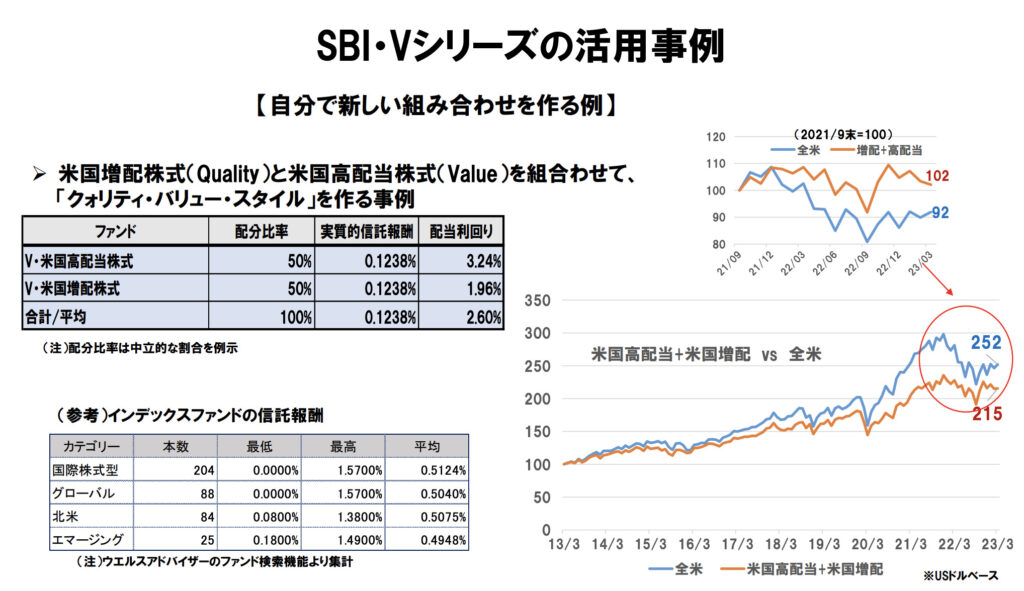

実際、SBIアセットマネジメントもSBI・V・米国増配株式の活用事例として下記のような資料を出しています。

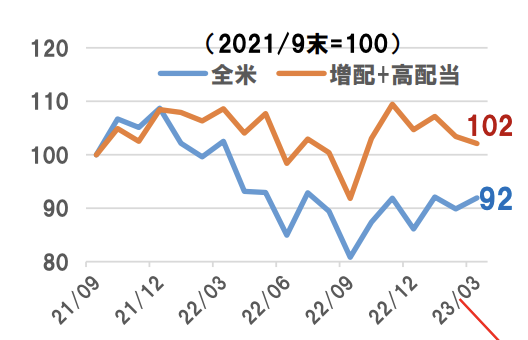

2021年9月以降の全米株は、下記の青色の線の通り下落していました。

それに対し、SBI・V・米国増配株式とSBI・V・高配当株式を組み合わせたポートフォリオは下落が抑えられています。

- 増配+高配当は+2%

- 全米株式は-8%

実際、一般的に増配株や高配当株は下落に強いと言われています。

過去データがこうだからと言って今後も下落に強いかはわかりませんが、性質として「増配株や高配当株は下落に強い」というのはよく言われていることです。

低コスト

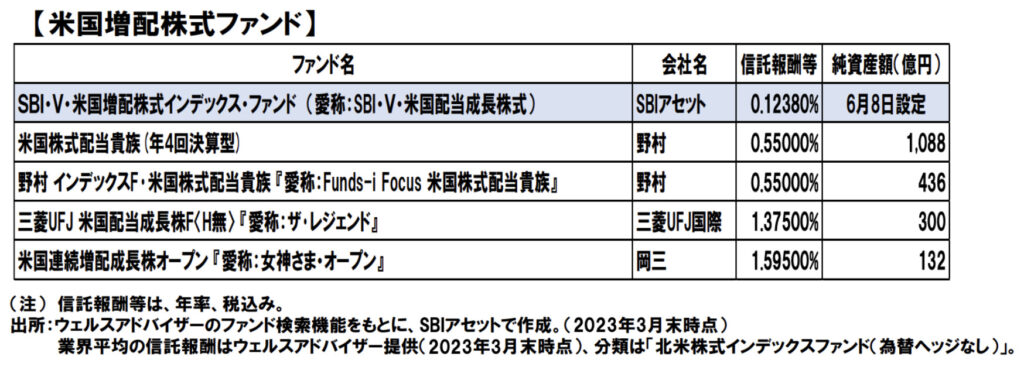

SBI・V・VIGと似ている投資信託との比較はこちら。

VIGに連動するファンドはSBI・V・米国増配株式が国内初のため、「内容が同じだけど名前が違うファンド」はこの世に存在しません。ただ、上記の比較対象になっているファンドは、「長期にわたり配当を増やし続けている米国株の投資信託」なので比較の参考になります。

この表を見ればSBI・V・米国増配株式のメリットは一目瞭然ですね。

コストが…めっちゃ安い!

他ファンドの1/3以下!

SBI・Vシリーズの強みは「コストの安さ」ですね。そもそも、SBI・V シリーズは実質コストを業界最低水準にすることを目指したファンドです。他のSBI・V シリーズのファンドも年率コストが0.2%以下とかなり低コスト。優良です。

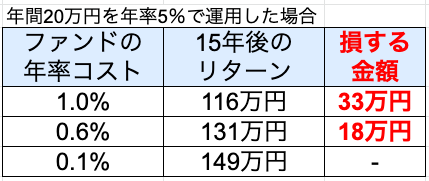

投資信託選びにおいて、「何に投資するか?」も大事ですが、コストもとっても大事です。

↑では、年間20万円を年率5%で運用した場合の15年後のリターンを、コストごとに比較しました。コストが年率0.5%高いだけで、ファンドの内容は同じなのに18万円も損します。

同じ投資内容の投資信託なら、コストが低いものを選びたいですね!

配当金を再投資してくれる(税金上有利)

ここまでの説明でVIGのメリットはわかったけど

投資信託のVIGを選ぶ理由って何?

ETFのVIGを直接買えばいいんじゃないの?

SBI・V・米国増配株式では、分配金を自動的に再投資してくれます。そのため、分配金に本来かかる日本の税金20.315%がかかりません。

特定口座でETFのVIGに投資をした場合、この20.315%の税金がかかってしまいます。

ETFの方が信託報酬は安いのですが、この信託報酬の安さ以上に税金が高くなってしまうケースが多いです。

つまり、投資信託(SBI・V・米国増配株式)の方がコスト面でお得になる可能性が高いということです。

そのため、トータルリターンは投資信託の方が高くなる可能性が高いです。(細かい条件は証券会社によって異なります)

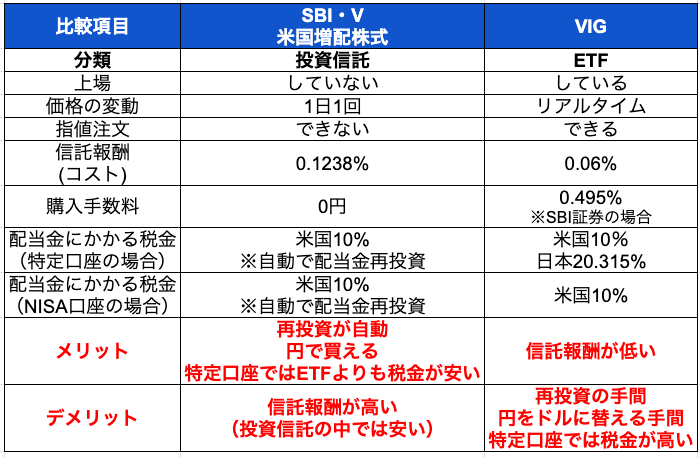

税金面以外にも、「投資信託」「ETF」それぞれメリットとデメリットがあります。

SBI・V・米国増配株式(投資信託)とVIG(ETF)の違いはこちら。

細かいことを気にしないのであれば、投資信託でもETFでもどっちでも良いです。投資先は同じVIGですし、VIGの中身はどうせ優良なインデックスファンドです。

強いて言えば、配当金再投資を行なって複利効果によってリターンを上げたい初心者の方にオススメしたいのは投資信託(SBI・V・米国増配株式)の方です。

- 再投資の手間がかからない

- 円をドルに替える手間がかからない

- 特定口座ではETFのVIGよりも税金が安い

投資に慣れている方は、上記を見て「そんなの大した手間じゃない」と感じるとは思います。

ですが、投資初心者さんからしたらこういった手間は大きな壁になるんじゃないかなーと思います。

であれば、SBI・V・米国増配株式(投資信託)の方が初心者さん視点では利便性が高いしハードルが低いので良いんじゃないかなと思います。

SBI・V・米国増配株式(VIG)のデメリット

SBI・V・米国増配株式(VIG)のデメリットはこちら。

- 王道のインデックス投資とはちょっと違う

- S&P500の方が上昇相場に強い

- 下落を和らげたい場合、債券などの方が良いかも

1個ずつ解説していきます!

王道のインデックス投資とはちょっと違う

VIGはリスクに対するリターンが大きく、下落に強いことがが評価されています。

ただ、こういった「全米株式やS&P500よりも、増配株ポートフォリオの方が下落に強い」というデータについていろいろ調べたんですが、おおよそ西暦2000年以降のデータを元に述べている記事しか見つかりませんでした。

つまり、「過去100年間成り立つデータです」というレベルの堅牢な根拠というわけではないですね。

一方で「S&P500や全世界株などの王道のインデックス投資」は100年200年というレベルでの膨大なデータでの検証がされています。

その上で、20年以上の長期投資でプラスになる可能性が非常に高いと言われています。つまり、王道インデックス投資の方がデータの納得感はありますね。

S&P500の方が上昇相場に強い

VIGの強みは「リスクに対するリターンが高いこと」ですが、純粋なリターンの実績はS&P500の方が高いこともあります。

↓過去10年間、S&P500の方がプラスの成績。

↓2013年〜2023年4月の平均年率リターンも、米国増配株式(VIG)よりもS&P500の方が0.7%高いです。

S&P500は相場が上昇している時の伸び率が高い傾向にあります。そういう相場では、VIGよりもS&P500の方が伸びやすい傾向です。

そのため

リスクは高くても問題ないから、伸びる時に一気に伸びる投資先が良い!

という人はVIGよりもS&P500が向いているんじゃないかなと思います。

高成長銘柄は配当がない企業が多いです。

「儲けから配当を出すのではなく、事業投資をして次の成長に繋げよう!」というスタイルで企業価値を上げ、結果として株価が上がるためです。

つまり、VIGは自動的に高成長銘柄を排除するような投資信託になっています。

そのため、相場の調子が良い時の上昇率では、VIGはS&P500に負けたということですね。

「高成長銘柄を取りこぼすリスクは嫌だな」と思う人は、S&P500や全米株も同時に保有すると良いんじゃないかなというのが個人的な意見です。

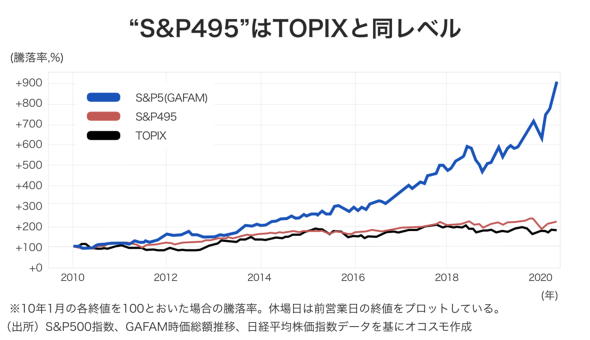

下記は、S&P500のうちトップ5であるS&P5(GAFAM)と残りの495社=S&P495の株価の比較です。

2010年代のS&P500の伸びは、GAFAMのおかげと言っても過言ではありません。GAFAMのような高成長株を取りこぼすリスクを考えて、VIGだけでなく

- 全世界株

- S&P500

- 全米株

- 先進国株

といった超王道のインデックスファンドへの投資も同時にしておくと良いんじゃないかなと思います。

下落を和らげたい場合、債券などの方が良いかも

VIGは下落に強いとはいえ、米国株が下落したタイミングで同時に下落はします。

米国株をすでに保有しており、自分のポートフォリオの下落時のダメージを抑えたい場合、どうすれば良いのか?

VIGではなく債券など(米国株とは逆の値動きをする資産)を買っておく方が、下落時のダメージ軽減の効果は高いです。

一般的に債券は株式と逆の値動きをすると言われているので、VIGではなくAGGなどの優良債券ETFを購入した方が良い場合もあります。

もちろん、債券を混ぜると期待リターンは下がるので注意が必要です。

「そこまで高いリターンは欲しくないけど、とにかく下落を抑えたい」という方はVIGではなくもっとリスクの低い投資が適切かもしれません。

逆にいうと、VIGがオススメなのはこんな人です。

- 米国株レベルのリスクはOK

- 米国株レベルのリターンが欲しい

- 米国株レベルのリスク・リターンの投資の中で、より低いリスクで高いリターンが得られる投資が気になる

VIGやSBI・V・米国増配株式は元本保証ではないですし、ライフプランや貯金額とのバランスを考えた上で投資すべきだと思います。その辺はご注意ください。

まとめ:SVI・B・米国増配株式は底堅く優良なファンド!

SBI・V・米国増配株式は底堅くコストも安い、優良なインデックスファンドです。

メリットはこちら。

- S&P500並のリターンの高さ

- 下落に強く安定感がある

- 低コスト

デメリットはこちら。

- 王道のインデックス投資とはちょっと違う

- S&P500の方が上昇相場に強い

- 下落を和らげたい場合、債券などの方が良いかも

SBI・Vシリーズに投資ができる証券会社はSBI証券、auカブコム証券、千葉銀行の3つです。

中でもポイント面や利便性の面でオススメなのはSBI証券です。現在人気トップの証券会社ですね。

- SBI証券 おすすめ!

公式サイト:https://www.sbisec.co.jp/

投資デビューにおすすめ!ネット証券最大手。取引手数料業界最安クラスで、個別株、インデックスファンド、ETF等幅広く投資可能! - auカブコム証券

公式サイト:https://kabu.com/

auPAYカードでの積立で1%ポイント還元。au経済圏の方におすすめ!